フラット35はやばい?やめたほうがいい?後悔する理由と賢い活用法を徹底解説

フラット35は全期間固定金利の住宅ローンですが「フラット35はやばい」「やめたほうがいい」という噂があり、利用に不安を感じていないでしょうか。また、その噂が本当なのか気になっている、そして自分が利用すべき人物にあてはまるか知りたいという人もいるはずです。

そこでこの記事では、フラット35が「やばい」と言われている理由や、利用するメリット、デメリットについてわかりやすく解説します。

フラット35とは?基本的な特徴と仕組み

フラット35とは、住宅金融支援機構と民間金融機関が提携して提供している「全期間固定金利型(金利がずっと変わらない)」の住宅ローンです。

民間の金融機関が受付や貸付を行い、住宅金融支援機構がその債権(お金を返してもらう権利)を買い取ることで成り立っています。

【フラット35の仕組みを簡単に説明すると…】

あなたが家を買うとき、住宅ローンを借りる先は、楽天銀行やARUHIといった民間の金融機関になります。ただ実際には、そのローンの“元手”となる資金は、住宅金融支援機構(=国の機関)が債権を買い取る形で提供しています。このように「民間が貸し出し、国が支える」仕組みになっているため、フラット35は民間ローンに比べて審査のハードルが比較的低く、誰でも利用しやすい住宅ローンとして知られています。

なおフラット35の仕組みを表で説明すると、以下のようになります。

| 役割 | 担当機関 | 内容 |

|---|---|---|

| 申込受付・融資実行 | 民間の金融機関 (例:楽天銀行、ARUHIなど) | 顧客と契約を結び、ローンを実行する |

| 債権買い取り | 住宅金融支援機構 | 金融機関から債権を買い取り、長期資金で運営する |

| 利用者の特徴 | 自営業者・会社員・パートなど | 雇用形態を問わず利用可能(※条件あり) |

また、2025年4月時点でのフラット35のスペックを以下にまとめました。

| 項目 | 内容 |

|---|---|

| 金利タイプ | 全期間固定金利 (返済終了まで金利が変わらない) |

| 金利 (2025年4月) | 融資率9割以下|年1.940%~年3.930% 融資率9割超|年2.050%~年4.040% (出典:新機構団信付きの【フラット35】等の借入金利水準) |

| 借入可能期間 | 15年以上~35年 (物件・年齢等の条件により変動) |

| 借入上限額 | 8,000万円以内 |

| 自己資金要件 | 頭金が少なくても申込可能 (※90%以上の借入で金利上乗せあり) |

| 保証人・保証料 | 不要 |

| 団信加入 | 任意 (加入する場合は金利が0.2%程度上乗せ ※基本プランを除く) |

| 技術基準 | 対象住宅が一定の省エネ性・耐震性などの基準に適合している必要がある |

フラット35の最大の特徴は「返済額が最初から最後まで変わらない」ことです。景気や政策金利に左右されず、住宅購入時に立てたライフプランが崩れにくいという点で、多くの人に選ばれています。

他の住宅ローンとの違い

フラット35と、一般的な「民間の住宅ローン」との違いは、主に以下のような点にあります。

| フラット35 (全期間固定) | 民間住宅ローン (変動金利・固定金利) | |

|---|---|---|

| 金利のタイプ | ずっと一定 (安心) | 数年ごとに見直し (不安定) |

| 月々の返済額 | 最初に決まり変動しない | 市場金利に応じて増減することがある |

| 金利の平均水準 | 民間よりやや高め | 一時的には低く設定されることが多い |

| 審査の柔軟さ | 雇用形態に制限が少ない | 正社員・会社員に有利な場合が多い |

| 団信(生命保険)加入 | 任意 (加入すると金利上乗せ ※基本プランを除く) | 原則加入 (無料 or 自動付帯) |

| 技術基準 | 一定の耐震・省エネ基準が必須 | 技術基準の審査は不要 |

特に注目すべきなのが、審査の柔軟性と金利固定の安心感です。

会社員だけでなく、個人事業主・フリーランス・パート・契約社員など、安定収入の証明ができる人であれば申し込めるため「会社員でなくても住宅ローンを組める」という魅力があります。

また、住宅ローン自体に不安を抱えている方は、以下の記事もチェックしてみてください。

フラット35Sとの違い

「フラット35S」は、通常のフラット35のなかでも、省エネ・耐震性などの基準を満たした「質の高い住宅」を対象として、金利を一定期間引き下げられる住宅ローンです。つまり、フラット35の“優遇版”という認識になります。

参考として以下に、フラット35との違いをまとめました。

| フラット35 | フラット35S | |

|---|---|---|

| 金利タイプ | 全期間固定 | 全期間固定 (初期優遇あり) |

| 対象住宅 | 技術基準を満たす住宅 | 技術基準+省エネ・耐震性能などを満たす住宅 |

| 金利引き下げ | なし | 【ZEHプラン】 年▲0.75%×5年間 【Aプラン】 年▲0.50%×5年間 【Bプラン】 年▲0.25%×5年間 |

| 利用条件 | 技術基準の適合証明書が必要 | 追加の適合証明(S基準)も必要 |

| 適用期間 | 全期間同じ金利 | 最初の5年のみ金利が優遇される |

少し審査の条件は厳しいですが、フラット35よりもお得に利用できるのが魅力です。

なおフラット35Sは、フラット35を申し込むときに一緒に申し込まなければなりません。あとからSだけを追加することはできないため、検討中の方は申請前に条件を確認しておきましょう。

フラット35が「やばい」と言われる理由【利用者の後悔ポイント】

フラット35を利用し始めた人たちのなかには「やばい」と後悔の発言をしている人がいます。ではなぜ、やばいと言われるのでしょうか。

ここでは、やばいと言われる理由や後悔のポイントを、実際のSNS投稿なども交えながら解説します。

【やばい理由1】金利が高く返済が厳しくなる場合がある

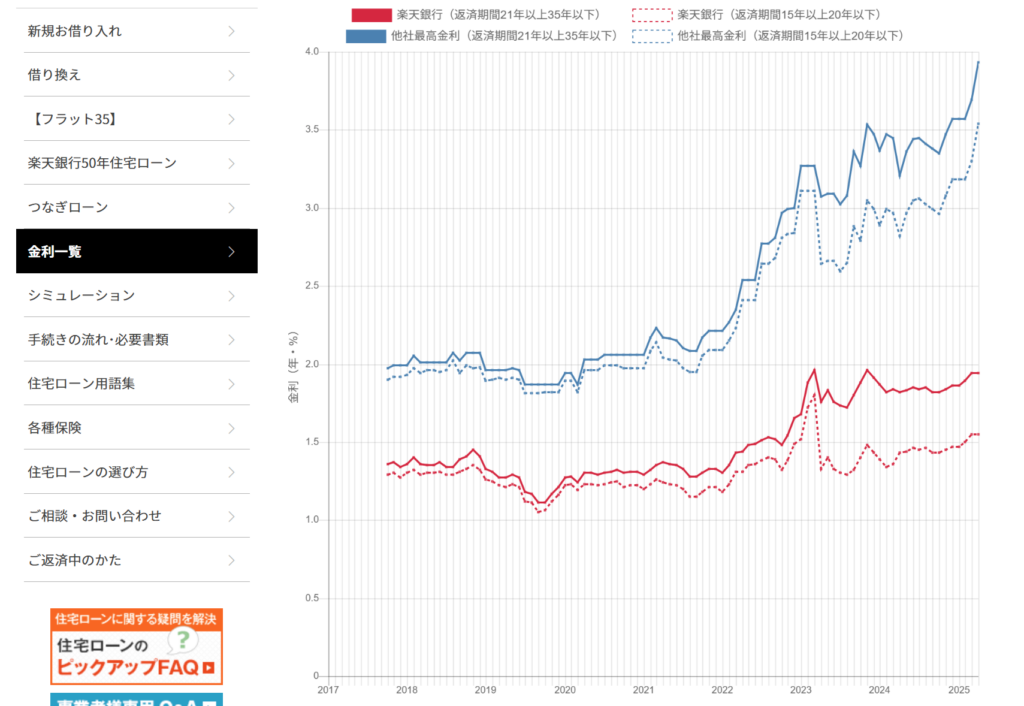

フラット35は「全期間固定金利」で利用できる住宅ローンですが、その分、民間の金融機関が提供している住宅ローンと比べて金利が高めに設定されているため、返済が厳しくなりやすいのがやばい理由のひとつです。

例えば、2025年4月時点のフラット35の金利は「年1.940%~年3.930%(融資率9割以下の場合)」でした。対して、同時期の変動金利ローン(民間の住宅ローン)が年0.5~1.5%台で提供されていることを考えると、2〜4倍の開きがあります。

| 参考金融機関 | 金利の例 (変動金利) |

|---|---|

| 三菱UFJ銀行 | 年0.595~0.675% |

| 楽天銀行 | 年1.043~1.693% |

| 住信SBIネット銀行 | 年0.698%~ |

このように、同じ借入額でも月々の返済額や総返済額に数百万円以上の差が出るため「思ったより返済がきつい」と感じてしまう人が少なくありません。

【やばい理由2】タイミングによっては高額な金利が続く

フラット35は申込時の金利がずっと続く「全期間固定金利」ですが、逆に言えば「金利が高いタイミングで契約してしまうと、その高金利が35年間続く」点がやばいと言われています。

例えば、2025年時点では2.0%~4.0%近い金利水準にまで上昇しており、過去と比較して割高な印象を受ける契約者もいます。

将来的に金利が下がったとしても、フラット35では途中で金利を変更することができないことから「タイミングを間違えた」と後悔する人も多いのです。

【やばい理由3】手厚い団体信用生命保険(団信)に加入するとさらに金利が高くなる

フラット35は「団信」への加入を任意で決められますが、一般的な銀行同様に手厚い団信に加入すると金利が約0.2%程度上乗せされ、返済が厳しくなることがあります。

ここで言う「団信」とは、住宅ローン契約者に万が一のことがあったとき、ローン残債が免除される保険制度のことです。

なお基本プランも含めて、団信に加入しないことを選択すれば金利の引き下げもあります。毎月の返済額を比較し、団信に加入するか否かを検討すると良いでしょう。

| 団体信用生命保険の種類 | 金利 |

|---|---|

| 加入なし | 金利が少し差し引かれる |

| 新機構団信(基本プラン) | フラット35の借入金利のまま |

| 新機構団信(ペア連生団信) | +0.18% |

| 新3大疾病付き機構団信 | +0.24% |

また団信を手厚くし、増えた金利が35年間積み重なると、合計数十万〜百万円以上の差が生じることも少なくありません。大きな費用負担となるため、リスク対策とお財布事情を兼ねた事前シミュレーションと比較が重要です。

【やばい理由4】途中で解約できない

フラット35を含む住宅ローンは、一度契約すると原則として途中解約ができません。

そのため「金利負担がきついから解約しよう」といった動き方ができない点に注意してください。実際にフラット35の公式サイトでも次のように説明されています。

返済途中で住宅を他人に譲り渡すときは、融資金の全額をお返しいただくことになります。

引用:住宅金融支援機構「返済途中で住宅を他人に譲り渡すとき」

ただし、フラット35と別銀行の住宅ローン、またフラット35間での借り換えは認められており、金利の差や返済条件によっては再契約という方法もあります。

現在【フラット35】を利用している方も、【フラット35】から【フラット35】借換融資への借換えが可能です。

引用:住宅金融支援機構「借換えをご検討の方」

ですが、変動金利などの民間ローンに借り換える場合には、金融機関ごとに条件が厳しい場合があるため、事前の確認が必須です。

やばい面もあるが使い方次第で便利で活用できる

フラット35には「金利が高い」「途中で解約できない」など、やばいと言われやすい面があるのも事実です。しかし、これらの特徴は裏を返せば「長期の安心感が得られる」「収入や職業の条件がゆるやか」という強みにもなります。

フラット35は「どんな人がどう使うか」によって、やばいどころか、逆に便利な住宅ローンになり得るのです。よってここでは、フラット35が向いている人・向いていない人の特徴をまとめました。

フラット35がおすすめな人

フラット35は、以下のような考えをもつ人や特定の働き方をしている人におすすめです。

| おすすめの人 | おすすめな理由 |

|---|---|

| 長期間の金利変動リスクを避けたい人 | 35年間ずっと金利が変わらないため、今後の景気や政策金利の不安を避けやすい |

| 自営業・フリーランス・パート | 勤続年数や雇用形態よりも「安定収入があるか」を重視するため、会社員以外でも審査に通りやすい傾向あり |

| 頭金が少なくても住宅を購入したい人 | 頭金ゼロ〜1割でも申し込めるため、若年層や貯金が少ない方でも検討しやすい |

| 省エネ住宅や長期優良住宅を建てる予定の人 | フラット35S(優遇版)を活用すれば、金利が最大▲0.75%引き下げられる |

上記の内容にあてはまる方は、フラット35を借入の候補に加えてみるのもよいでしょう。

また自営業・個人事業主(フリーランス)として審査に通りたいなら、以下の記事で審査通過のコツをチェックしてみてください。

フラット35が向いてない人

一方で、フラット35には向いていない人もいます。例えば、以下のような特徴をもつ方は、民間の変動金利ローンなどを選ぶほうが良いかもしれません。

| 向いていない人 | 向いていない理由 |

|---|---|

| 今後の金利低下を見込んでいる人 | フラット35は固定金利のため、将来的に金利が下がってもメリットを享受できない |

| 団信(生命保険)を重視する人 | もともと金利が高めのフラット35で団信を手厚くすると、金利負担が大きくなりやすい |

前述したおすすめの人の特徴と比較しつつ、自身がフラット35を利用すべきかどうか検討してみてください。

また、住宅ローン選びのコツを知りたい方は、以下の記事がおすすめです。

迷った場合は、「ライフプランの見直し」や「他のローンとのシミュレーション比較」をしたうえで判断すると安心です。

「やばい」を覆すフラット35のメリット

やばいと言われることのあるフラット35ですが、3つの大きなメリットがあります。

【メリット1】金利変動がない「全期間固定金利」の安心感あり

フラット35の最大の強みは「最初に決まった金利が、最終決済日までずっと変わらない」ことです。金利が変わらないため次のような魅力があります。

- 金利の変動に一喜一憂せずにすむ

- 月々の返済額が一定なので返済プランをたてやすい

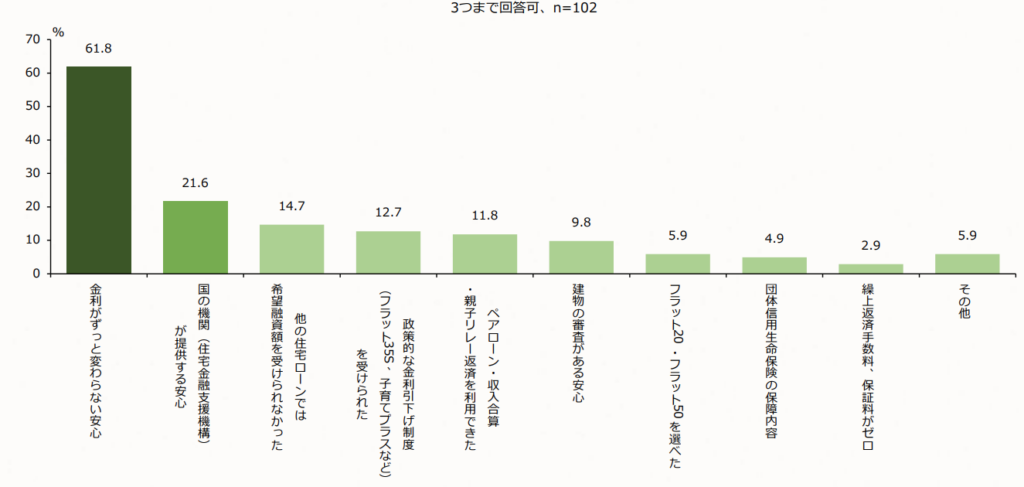

特に長期の返済計画をたてやすいのが家計にうれしいポイントです。また住宅金融支援機構が公開している「住宅ローン利用者の実態調査(2024年10月調査)」によると、フラット35利用者のほとんどが「金利が変動しないこと」を重視しているとわかっています。

平成の頃に提供されていた金利と比べるとやや高めですが、金利変動型のローンによくある「後から金利が上がって返済に行き詰ってしまった」といったリスクを避けやすくなります。

【メリット2】会社員以外でも借りやすい柔軟審査

フラット35は、会社員(サラリーマン)はもちろん決まった職についていない方でも、審査に通りやすいのがメリットです。

例えば「会社員以外は審査に通りづらい」とされている民間の住宅ローンとは違い、自営業やフリーランスなどの収入面が不安定な仕事をしている人でも審査対象となります。なお、フラット35では、次の柔軟な審査基準が魅力です。

- 職業より「定期的な収入があるか」を重視している

- 確定申告書や通帳などの資料で評価する

- 会社の給与明細よりも実際の結果を重視している

他のローンで審査に落ちたことがあるという人でも、フラット35なら審査に通るというケースも少なくありません。そのため会社員以外の働き方をしている人にとって、有力な選択肢となるでしょう。

【メリット3】団体信用生命保険(団信)に入らなくても住宅ローンが組める

銀行といった金融機関が提供する住宅ローンは、団信へ加入が利用条件になっていることも少なくありません。一方で、フラット35は団信への加入が任意です。

例えば銀行の住宅ローンを組むとき、次のように健康状態に不安要素がある人は、審査に通らない可能性があります。

- 持病がある

- 継続的に薬を処方されている

対してフラット35は、団信に加入せずとも住宅ローンが組めます。健康状態に不安がある人でも住宅ローンを組みやすいため、銀行の審査に落ちたという方でもフラット35なら審査に通るかもしれません。

また、健康上の問題がない場合でも、金利の負担を避けるために団信に加入しないという選択肢もあります。

「やばい」と言われるフラット35のデメリット

フラット35は安定性や柔軟な審査が魅力ですが、一方で「使い方を間違えると損をする」とも言われています。

ここでは、利用前に押さえておきたいフラット35の3つのデメリットをまとめました。

【デメリット1】金利が他のローンより高い場合がある

フラット35の弱点は、他の民間住宅ローンと比べて金利が高めに設定されていることです。

例えば、2025年4月時点では以下のような金利差があります。

| フラット35 | 民間の住宅ローン |

|---|---|

| 年1.940%~3.930% | おおよそ年0.5~1.5% |

同じ借入額・返済期間でも、借り入れのタイミングによっては総返済額が数百万円ほど変わるかもしれません。特に、短期間で完済を予定している人は、固定金利の安心よりも割高なコストの方がデメリットに感じやすいでしょう。

そのため、全期間固定金利のメリット・デメリットを把握したうえで、フラット35を選択することが重要です。

【デメリット2】物件に厳しい技術基準がある

フラット35を利用する際には、購入する住宅が「住宅金融支援機構の技術基準」を満たしていなければなりません。参考として技術基準をまとめました。

| 主な技術基準 | 内容 |

|---|---|

| 住宅の広さ | 一戸建て:70㎡以上 マンション:30㎡以上 |

| 接道要件 | 一般の道路に2m以上接している |

| 断熱性能 | 断熱等性能等級4以上、かつ一次エネルギー消費量等級4以上 |

| 耐震性 | 耐震構造または、一定の耐久性基準に適合 |

| 維持管理 | 長期修繕計画が定められていること(マンションなど) |

上記の条件を満たしていなければ、ローンを借り入れできない可能性があります。売主や不動産仲介業者などと話し合い、技術基準を満たしているのか事前確認をすることが大切です。

【デメリット3】適合証明書の取得に費用と手間がかかる

フラット35の技術基準をクリアしていることを証明するためには「適合証明書」を取得しなければならず、次のような費用や手間がかかります。

| 項目 | 内容 |

|---|---|

| 取得費用の目安 | 約5~15万円 |

| 発行元 | 建築士や指定検査機関など (検査機関は全国約130程度あり) |

| 注意点 | 適合させるためにはリフォームが必要な場合もあり、別途工事費用も発生する |

例えば、住宅金融支援機構が提供しているグリーンリフォームローンの適合証明書は、次のように金額の目安が記載されています

適合証明手続には、物件検査手数料がかかります(お客さまのご負担となります。)。

金額は適合証明検査機関により異なります(金額目安:5~15万円※)。

具体の金額および手続方法の詳細は、適合証明検査機関にお問合せください。

※ 検査機関で設定する料金体系に基づき、工事の内容や規模、検査を実施する物件所在地(交通費)等により、金額は異なる場合があります。

引用:住宅金融支援機構「適合証明手続きのご案内」

追加費用が不安な場合は、適合証明取得の有無を事前に売主に確認するのがよいでしょう。

フラット35を使う際に気をつけたいポイント

フラット35は安心感のある住宅ローンですが、適切に活用しなければ「思ったより返済が厳しい」「物件が基準に合わずローンが組めなかった」など、思わぬトラブルにつながることもあります。

よってここでは、フラット35を検討する際に押さえておくべき重要なポイントを5つ紹介します。

【注意点1】返済計画を立てたうえで借入を申請しよう

フラット35は全期間固定金利で安心感がある一方で「借りすぎてしまうリスク」に注意が必要です。

民間の住宅ローンのような金利見直しが難しいため、最初の借入金額が今後35年間の生活に大きな影響を及ぼすので、次のポイントはしっかりチェックしておきましょう。

- 月々の返済額が手取り収入の25〜30%以内に収まっているか

- 教育費・老後資金・修繕積立など、将来の支出も想定できているか

- 返済シミュレーション(住宅金融支援機構のツールなど)を活用しているか

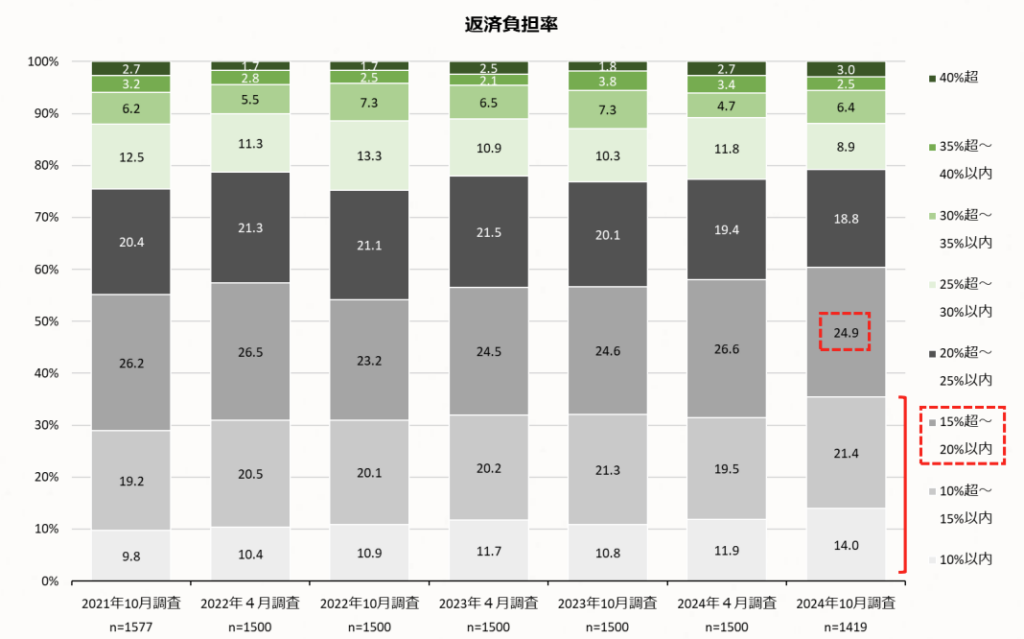

なお住宅金融支援機構が公開している「住宅ローン利用者の実態調査(2024年10月調査)」によると、約8割の契約者が返済負担率を25%以内に抑えていることがわかっています。

慎重に返済計画を立ててから借入を申請することが、後悔しないマイホーム購入の第一歩です。

【注意点2】自分の物件が技術基準に適合しているかを確認しよう

フラット35は、住宅金融支援機構が定める技術基準を満たす住宅でなければ、ローンの対象外となります。購入前に必ず確認しておきたい基準を以下に整理しました。

- 床面積が一戸建て:70㎡以上 or マンション:30㎡以上あるか

- 接道要件を満たしているか(一般の道に2m以上接しているなど)

- 断熱性・耐震性・劣化対策などの基準に適合しているか

- 適合証明書を取得できるか(検査費用5〜15万円程度)

特に中古住宅やリノベーション物件では、基準を満たすかどうか不透明な場合があるため、事前に不動産会社や検査機関と連携して確認することが大切です。

【注意点3】返済が厳しそうなら物件費用を抑えよう

「せっかくなら広くて新しい家を」と希望が膨らみがちですが、収入に応じて借り入れ負担額が決まる傾向にあるため、条件を超える借入ができない点に注意しましょう。また上限ギリギリまで借り入れをすると、将来的に家計を圧迫する可能性もあるため、次の費用を抑える工夫が重要です。

- 頭金を増やす(融資率9割以下に抑えると金利優遇あり)

- 建築コストのかかりにくいエリアや間取りを選ぶ

- フラット35S(優遇制度)を活用して金利引き下げを狙う

無理のない資金計画で借入を行えば、フラット35の安心感を最大限活かすことができます。

【注意点4】自己居住が前提で投資利用として利用できない

フラット35を含む住宅ローンは「自己居住用住宅」限定のローンであるため、投資用物件(賃貸併用住宅・民泊利用など)には使えません。住宅金融支援機構でも、以下のように明記されています。

【このような利用は認められません】

自らは居住するつもりがなく、投資目的で住宅を取得すること

融資住宅に自ら居住せずに、事務所又は店舗として利用すること

自動車の購入費用など住宅取得費以外の費用を上乗せして申し込むこと

消費者ローンなどの返済に充てる費用を上乗せして申し込むこと(おまとめローン)

引用:住宅金融支援機構「【フラット35】の不適正利用に巻き込まれないために」

不正利用と見なされると想定外の負担が発生します。「住まなくなったから貸す」などの軽い判断が、大きなリスクにつながる点は必ず押さえておきましょう。

【注意点5】不正利用の場合には一括返済のリスクあり

フラット35は原則として、借り入れた本人が最後まで居住し、返済を続けることが前提で借入できる住宅ローンです。返済途中で他人に譲渡・転売・賃貸をした場合は、一括返済を求められるリスクがあるので注意しましょう。

実際に、住宅金融支援機構でも次のように注記されています。

返済途中で住宅を他人に譲り渡すときは、融資金の全額をお返しいただくことになります。

引用:住宅金融支援機構「返済途中で住宅を他人に譲り渡すとき」

また、購入後すぐに転勤・離婚・相続といった事情で住めなくなったとしても、一括返済義務が発生する場合もあるので注意が必要です。なお、転勤などやむを得ない理由がある場合は、届け出を行えば即時一括返済が不要なケースもあります(個別相談が必要)。

フラット35はやばい?その不安、住宅ローンの相談室にお任せください

フラット35は「やばい」と言われることがありますが、正確にはメリットとデメリットを理解しないまま選んでしまった結果にすぎません。

確かに、フラット35はいくつかデメリットをもっていますが、使い方を誤らなければ頼りになる住宅ローンでもあります。もしフラット35の利用に不安を抱えているなら、住宅ローンの相談室の無料相談をご利用ください。

フラット35の返済計画の立案や、最適な住宅ローン商品を提案いたします。

執筆・監修|この記事は、年間相談実績700件以上の「住宅ローンの相談室 編集部」が執筆をしております。掲載している情報は、国土交通省・住宅金融支援機構などの公開情報をもとに、適切な編集を行っております。