【2025年最新版】一般団信とは?内容・入れない病気・がん団信との違いを徹底解説

住宅ローンを組む際に欠かせないのが「団体信用生命保険(通称:団信)」です。

そのなかで、もっとも基本的なタイプが「一般団信」ですが、次のような疑問を抱える方も少なくありません。

「一般団信って何?」

「がん団信との違いは?」

「持病があっても入れるの?」

そこでこの記事では、一般団信の補償内容や特約との違い、入れない病気の事例、さらには特約をつけるべきかどうかの判断基準まで、住宅ローンの保険選びで後悔しないためのポイントを徹底解説します。

次の情報をすぐに知りたい人は

無料相談がおすすめです

✔ 団信の基礎知識をプロから学びたい

✔ 自分の家購入に必要な団信を相談したい

✔ ベストな住宅ローン商品を教えてほしい

【東京・神奈川・千葉・埼玉エリア対応】

📞【TEL:0120-705-054】

💬【LINE:相談はこちら】

一般団信とは?住宅ローンに付帯する基本保障のしくみ

住宅ローンを契約する際、ほとんどの金融機関でセット加入となるのが「団体信用生命保険(団信)」です。

そのなかでも「一般団信」は、住宅ローンの返済中に契約者が死亡または高度障害状態になった場合に、残りのローンを全額保障してくれる生命保険のことを指します。

以下に、一般団信の特徴を整理しました。

- 返済不能時に残債をゼロにする、金融機関側のリスクヘッジでもある

- 多くの銀行では、保険料がローン金利に含まれており、別途費用がかからない

- 死亡・高度障害のみが対象で、がんや脳卒中などは原則対象外

住宅ローンは数十年にわたる長期契約…。もしも契約者が事故や病気で働けなくなった場合、家族に多大な負担がかかります。一般団信は、そうしたリスクに備えるための最低限の「保障の柱」として、多くの家庭にとって安心材料となっています。

一般団信の補償内容(死亡・高度障害)と保険料の考え方

住宅ローンに付帯する「一般団信(一般団体信用生命保険)」では、主に2つのケースで保障が適用されます。それが「死亡」と「高度障害」です。

| 補償対象 | 内容 |

|---|---|

| 死亡 | ローン契約者が死亡した場合、保険でローンが完済されます |

| 高度障害 | 両目の視力を失う、手足の欠損、寝たきりなどで労働不能な状態(※労災保険基準に準拠) |

※高度障害の定義は、各金融機関が契約する生命保険会社により若干異なります。

一般団信の保険料は、住宅ローンの金利に上乗せされる形で組み込まれているケースが多く、別途支払う必要はありません。たとえば「年0.50%の金利に一般団信込み」といった表記がある場合は、既に保険料分が含まれていることを意味します。

ただし銀行によっては、団信を外すことで金利が0.2%下がるケースもあるため、契約前に「団信込み or なし」の差額を比較することが重要です。

がん団信・三大疾病団信との違いとは?【比較表あり】

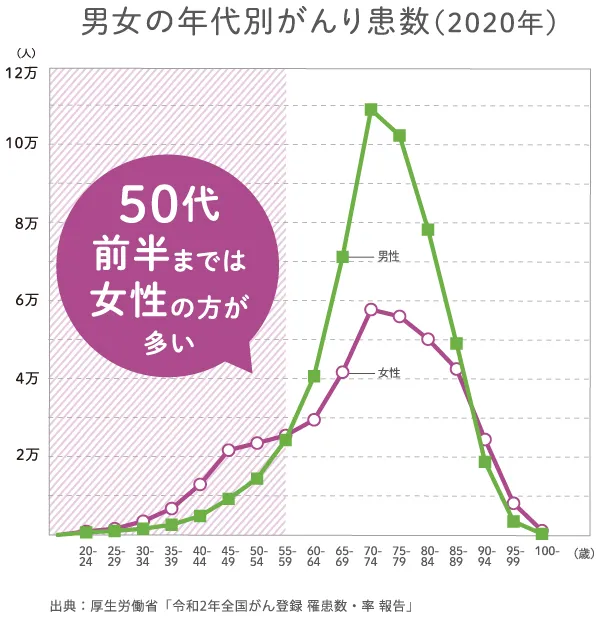

一般団信は「死亡・高度障害」をカバーする基本的な団信ですが、住宅ローンが長期化しているほか、マイホーム購入&ローン返済期間中のがん罹患率が高い(男女ともに30代から上昇し、70代でピークを迎える)といった理由から、より広範なリスクに備える特約付き団信のニーズも高まっています。

そのなかでも代表的なのが「がん団信」「三大疾病団信」「全疾病団信」などです。

銀行によってオプションとして追加できるものや、最初から金利に含まれているものもあり、内容と金利の上昇幅が大きく異なるため、必ず比較することが重要です。

特約付き団信の種類を比較(がん・三大疾病・就業不能など)

| 団信の種類 | 対象となる状態 | ローン免除の条件 | 金利への影響 |

|---|---|---|---|

| 一般団信 | 死亡・高度障害 | 契約者が死亡または高度障害状態になった場合、残債全額免除 | 通常は金利に含まれている(無料) |

| がん団信 | がん診断(医師による所見) | 診断確定時に残債全額免除 or 半額免除 | +0.1~0.3% |

| 三大疾病団信 | がん・脳卒中・心筋梗塞 | 60日以上の入院や所定の状態 | +0.2~0.4% |

| 全疾病団信 | すべての病気・ケガによる長期就業不能 | 就業不能が一定期間続いた場合 | +0.3~0.5% |

※金利上乗せは目安であり、銀行・商品によって異なります。2025年7月時点の主要銀行データを基に作成。

例えば、以下のような選び方が参考になります。

- 30代共働き/子育て世代

→ がん団信(100%免除タイプ):家計の安定性を重視 - 自営業者/フリーランス

→ 就業不能団信:働けなくなるリスクへの備え - 高年収サラリーマン

→ 三大疾病団信+死亡保障:長期的な安心を優先

特約をつけるべきかどうかは、「コストとリスク」のバランスがポイントです。

また「がん団信」が必要か気になってる人は、以下の記事もチェックしてみてください。

【体験談】がん団信・三大疾病団信はつけてよかった?つけずに後悔した?

特約付き団信(がん団信・三大疾病団信)は、ローン金利に上乗せがある分、「本当に必要なのか?」と迷う方が多いのが実情です。

そして実際に、契約者のなかには「付けていて本当に助かった」「逆につけなくて後悔した」という体験談も数多く見られます。参考として以下に、住宅ローンを組んだ人の「生活シーン別の例」をまとめました。

ケース1|40代男性・会社員(がん団信で救われた)

「住宅ローンを組んで3年後、早期の前立腺がんと診断されました。幸いにも症状は軽かったのですが、診断確定時にがん団信の保障条件を満たし、ローンが全額免除に。子ども2人を育てながら家を手放さずに済み、本当に入っていてよかったと心から思いました。」

この方の場合、100%免除型のがん団信を選んでおり、保険会社が「医師による確定診断書」の段階で残債が免除されます。もし加入していなかったら、収入が減少した状態でローンを払い続けるリスクがありました。

ケース2|30代女性・フリーランス(つけずに後悔)

「独立直後に住宅ローンを組みました。『まだ若いし、健康だから大丈夫』と思って一般団信のみを選択。しかし35歳のときに脳出血で入院し、半年間仕事ができず、住宅ローン返済が家計に重くのしかかりました。三大疾病団信にしていれば…と後悔しています。」

特約の金利上乗せ(+0.2%)を嫌って加入を見送った結果、就労不能期間の生活保障がなく家計が苦しくなる場合も…。こうした「まさか」は、誰にでも起こり得るため注意が必要です。

【一般団信か特約か】あなたに合う団信タイプ30秒診断

「特約付き団信は気になるけど、自分に必要かどうか判断できない…」

そんな方のために、ここでは5つの質問に答えるだけで最適な団信タイプが見えてくる診断チャートを用意しました。

Q1. 現在、持病や過去の大きな病歴はありますか?

└ Yes

→ Q2へ進む

└ No

→ Q3へ進む

Q2. がん・心筋梗塞・脳卒中などの重大疾病歴がある

└ Yes

→「ワイド団信」「ノン団信住宅ローン」の選択肢を検討

└ No

→Q3へ進む

Q3. ご自身または家族に「がん」の罹患歴がありますか?

└ Yes

→ 「がん団信(全額免除タイプ)」がおすすめ

└ No

→ Q4へ進む

Q4. 自営業・フリーランスなどで働けなくなった場合の収入保障が不安ですか?

└ Yes

→ 「全疾病団信」や「就業不能保障付き団信」がおすすめ

└ No

→ Q5へ進む

Q5. 団信の保険料は最小限に抑えたいですか?

└ Yes

→ 「一般団信」のみ(特約なし)でもOK

└ No

→ 「三大疾病団信」や「がん50%免除タイプ」など、

金利と保障のバランス型を選択

この診断結果はあくまで「目安」です。ただし、何も考えずに団信を選んでしまうと、あとで数百万円の住宅ローン返済が自己負担になるリスクもあります。診断後は、必ず各銀行の団信条件や金利上乗せの詳細も確認しましょう。

自分に合う団信を知りたい方は

無料相談がおすすめです

住宅ローンのプロがアドバイス・シミュレーション・商品提案を無料対応!

【東京・神奈川・千葉・埼玉エリア対応】

📞【TEL:0120-705-054】

💬【LINE:相談はこちら】

一般団信に入れない病気とは?

団信(団体信用生命保険)は生命保険の一種であるため、健康状態によっては加入できないケースも存在します。住宅ローンの審査には通っても、団信の審査に落ちると「ローン契約そのものができない」こともあり、これは見落としがちな落とし穴です。

ここでは、一般団信における健康上の審査基準と、「入れない病気」の傾向、そして代替手段について詳しく解説します。

【住宅ローンの相談室|担当者コメント】

一般団信では、契約者が過去数年間の間にかかった病気や現在の持病について「健康告知書」で申告します。これをもとに、保険会社が生命保険の引受基準に従って加入の可否を判断します。

審査で落ちやすい持病・既往症一覧表(うつ病/糖尿病/がんなど)

以下は、一般団信で加入を断られる可能性が高い主な疾患です。

(※保険会社や商品によって判断基準は異なります)

| 疾患・状態 | 加入の難易度 | 理由・補足 |

|---|---|---|

| がん | 非常に高い | 完治後5年以上経過していても断られることが多い |

| 心疾患 (心筋梗塞・狭心症など) | 高い | 高リスク疾患として扱われる |

| 脳卒中・くも膜下出血 | 高い | 後遺症や再発リスクありと判断されやすい |

| 糖尿病 | 中~高 | コントロール状態や合併症の有無が鍵 |

| 精神疾患 (うつ病・統合失調症など) | 高い | 就業不能リスクが高いため不可となる例が多い |

| 高血圧 | 中程度 | 数値・服薬状況によっては加入可能 |

| 肝炎・腎疾患 | 中~高 | 慢性疾患としてリスクとみなされる |

出典:一般社団法人生命保険協会「限定告知型(引受基準緩和型)・無選択型保険(PDFパンフレット)」

※また以下のような各金融機関の一般団信の加入条件をもとに整理

①auじぶん銀行|団体信用生命保険

②りそな銀行|団体信用生命保険(団信)

③みなと銀行|疾病保障付き団体信用生命保険(団信)

病気で入れないならワイド団信・ノン団信住宅ローンという選択もあり

もし一般団信に加入できなかった場合でも、住宅ローンを諦める必要はありません。

現在では以下のような代替商品が用意されています。

ワイド団信

「ワイド団信」は、通常よりも告知範囲が緩やかに設定された団信です。

たとえば、糖尿病や軽度のうつ病など、一般団信では断られやすい人でも、条件付きで加入が認められることがあります。

| 特徴 | 内容 |

|---|---|

| 対象者 | 一般団信に落ちた人(持病あり) |

| 金利上乗せ | +0.2〜0.3%が一般的 |

| 審査基準 | 一部の告知項目が緩和されている |

| 取り扱い金融機関 | 住信SBIネット銀行・楽天銀行など多数 |

詳しくは以下の記事をチェックしてみてください。

ノン団信住宅ローン

団信に加入しないという選択肢もあります。

これは金融機関によって取り扱いが異なりますが、団信加入が任意の銀行やフラット35(ARUHIなど)では、健康状態に関係なくローンを組める可能性があります。

ただし、死亡・就業不能になった際にローンが残るため、家族の負担が大きくなるリスクがある点は十分注意が必要です。

【住宅ローンの相談室|担当者コメント】

持病がある場合は、「どの団信に入れるか?」ではなく、「自分でも入れる住宅ローンの種類は何か?」という視点が重要です。銀行ごとに対応が異なるため、ワイド団信の取り扱いやノン団信の可否を確認することが大切です。

一般団信だけで大丈夫?保険料とリスクのバランス解説

住宅ローンを契約する際に、「がん団信」や「三大疾病団信」などの特約をつけるかどうかは、多くの人が悩むポイントです。

しかし、「なんとなく不安だから全部つける」「節約したいから何もつけない」では、後々後悔することもあります。

ここでは、「特約なし(一般団信)のままでいいのか?」を判断するために、保険料と保障範囲のバランスや、リスクへの考え方を具体的に解説します。

特約をつけないことで安くなるが、どこまでが守られる?

一般団信だけで住宅ローンに付帯されるのは、「死亡」または「高度障害」になった場合のローン残債免除のみです。

一方、以下のような状況では一般団信の保障ではカバーされません。

| ケース | 一般団信で 保障されるか | 備考 |

|---|---|---|

| がんで長期入院 | × | 入院中でも死亡していなければ保障対象外 |

| 脳梗塞で片麻痺に | △ | 高度障害に該当しない限り、ローン残る可能性あり |

| うつ病などで長期離職 | × | 精神疾患や就業不能は対象外 |

特約を付けないことで金利が0.1〜0.3%安くなりますが、こうしたケースに備えることができないというデメリットに注意しましょう。

「特約なしが向いている人/向いていない人」の判断基準

特約をつけるかどうかは、「収入」「職業」「家族構成」「持病の有無」などによって大きく異なります。

以下の表に、自分がどちらに当てはまるか照らし合わせてみましょう。

| 判断基準 | 特約なしが向いている | 特約が必要な人 |

|---|---|---|

| 年齢 | 20代〜30代前半 | 40代以上 |

| 健康状態 | 健康体で持病なし (がん家系ではない) | がん家系、既往歴あり |

| 職業 | 公務員・正社員 | 自営業・非正規雇用 |

| 家族構成 | 単身者・共働き | 子育て世帯・配偶者専業 |

| 貯蓄状況 | 生活費6か月分以上 | 貯蓄に余裕なし |

また、特約なしの一般団信にし、特約を外して浮いた保険料分を「がん保険」「就業不能保険」に振り分けるのも有効です。

特約の有無による月額支払いシミュレーション表【住宅ローン額別】

住宅ローンの金額によって、特約付き団信による月額の支払い増加分は異なります。

以下は概算ですが、がん団信(+0.2%)を追加した場合の金利差によるコストをシミュレーションした表です。

| 借入額 | 一般団信のみ (月額) | がん団信あり (月額) | 差額 | トータル差額 (35年分) |

|---|---|---|---|---|

| 2,000万円 | 約56,457円/月 | 約58,340円/月 | 約1,900円/月 | 798,000円 |

| 3,000万円 | 約84,685円/月 | 約87,510円/月 | 約2,800円/月 | 1,176,000円 |

| 4,000万円 | 約112,914円/月 | 約116,680円/月 | 約3,800円/月 | 1,596,000円 |

※金利:年1.0%(35年返済)、がん団信:+0.2%上乗せとして試算

各月額料金の計算根拠はこちらをクリック

【共通条件】

| 項目 | 内容 |

|---|---|

| 借入期間 | 35年(元利均等返済) |

| 金利(一般団信のみ) | 年1.0%(実質年率) |

| 金利(特約付き) | 年1.2%(=+0.2%の上乗せでがん団信付き) |

| ボーナス返済 | なし(毎月均等) |

| 元金 | 2,000万円/3,000万円/4,000万円の3パターン |

【元利均等返済の月額計算式】

月額=(借入金額×金利÷12)÷1-(1+金利÷12)-返済回数

- 金利は年利を月利に変換(例:1.0% → 0.01 ÷ 12)

- 返済回数 = 35年 × 12ヶ月 = 420回

【実際の月額シミュレーション】

| 借入額 | 金利 | 月額返済 | 計算式(概略) |

|---|---|---|---|

| 2,000万円 | 1.0% | 約56,457円 | 2000万 × 月利 ÷(1 − (1+月利)^−420) |

| 2,000万円 | 1.2% | 約58,340円 | 同上(1.2%使用) |

| 借入額 | 金利 | 月額返済 | 計算式(概略) |

|---|---|---|---|

| 3,000万円 | 1.0% | 約84,685円 | 3000万 × 月利 ÷(1 − (1+月利)^−420) |

| 3,000万円 | 1.2% | 約87,510円 | 同上(1.2%使用) |

| 借入額 | 金利 | 月額返済 | 計算式(概略) |

|---|---|---|---|

| 4,000万円 | 1.0% | 約112,914円 | 4000万 × 月利 ÷(1 − (1+月利)^−420) |

| 4,000万円 | 1.2% | 約116,680円 | 同上(1.2%使用) |

【住宅ローンの相談室|担当者コメント】

借入金額や金利が変わるだけで数十~数百万円の差が生まれます。

かなりの金額差があるため、まずはプロにどの団信がベストなのかを確認してみるのがおすすめです。

銀行別|一般団信の取扱い条件比較(りそな/住信SBI/楽天/auじぶん)

一般団信は、どの住宅ローンにも一律で付帯されていると思われがちですが、実際は金融機関ごとに補償内容や特約の標準付帯範囲が異なります。

なかには「がん保障が最初から付いてくる」銀行や、「特約は完全オプションで自由に選べる」銀行もあります。

ここでは、2025年時点で代表的なネット銀行・メガバンクを中心に、主要4行の団信の違いをわかりやすく比較表で解説します。

主要銀行4行の一般団信条件・特約対応まとめ(2025年版)

| 銀行名 | 一般団信 | 特約の追加 | 金利上乗せ | 特徴 |

|---|---|---|---|---|

| りそな銀行 | 無料 | 3大疾病・団信革命など選択可 | +0.1〜0.25% | がん保障付きが初期設定で安心 |

| 住信SBIネット銀行 (スゴ団信) | 無料 | がん50%免除・三大疾病・など選択式 | +無料〜0.4% | 特約自由度が高く、柔軟な設計可 |

| 楽天銀行 | 無料 | がん団信・全疾病団信などを選択可 | +無料~0.2% | ネット完結型+申込ハードル低め |

| auじぶん銀行 | +0.2% | がん50~100%保障まで選択可 | +0.3〜0.45% | がん100%免除付きで実質的に手厚い |

※調査元:各銀行公式HP・住宅ローン商品概要書(2025年7月時点)

金融機関によって「団信の標準装備」と「特約の自由度」は大きく異なります。

住宅ローン金利だけでなく、“どこまでの団信がついているか”も含めて総合的に判断することが、失敗しない住宅ローン選びの鍵です。

住宅ローン & 団信の選び方のポイント

- 健康状態に不安がある人

「ワイド団信」を扱っている銀行(住信SBI・楽天)を優先的に検討 - 最初からある程度の保障がほしい人

「がん保障付きが標準」のりそなやauじぶん銀行が安心 - 保障内容を自分で細かく選びたい人

特約の選択幅が広いネット銀行(住信SBI、楽天)がおすすめ

一般団信についてよくある質問【FAQ】

一般団信の保険料は毎月いくらかかる?

多くの銀行では、一般団信の保険料は住宅ローンの金利に含まれており、別途支払う必要はありません。たとえば年1.0%の金利の場合、その中に団信分が含まれている設計です。実質的には、月額5,000〜8,000円相当になるケースが多いです。

がん団信は本当に必要?つけないと後悔する?

がん団信の必要性は、年齢・家族構成・健康状態によって異なります。30代以降やがん家系の方は、将来的な収入リスクをカバーできるため加入価値が高いです。つけなかったことで「就業不能時にローンだけ残った」と後悔する事例もあります。

団信に入れない病気があっても住宅ローンは組める?

組める可能性はあります。一般団信に加入できない場合でも、ワイド団信やノン団信住宅ローンを扱う銀行を選べば、審査の緩和や団信なしでの契約も可能です。団信加入が任意の「フラット35」なども選択肢になります。

加入できる団信が限られている銀行はどこ?

一般団信しか選べない銀行もあれば、がん・三大疾病・就業不能保障など複数の特約を自由に追加できる銀行もあります。特約選択の自由度が高いのは住信SBIネット銀行や楽天銀行。りそな銀行やauじぶん銀行(金利上乗せ)はがん保障が初期付帯されているのが特徴です。

まとめ|一般団信や特約団信は「安心」と「コスト」のバランスで選ぶ

一般団信は住宅ローン契約時にほぼ自動的に付帯する基本的な保障ですが、補償範囲は「死亡・高度障害」に限られているため、がんや就業不能といった“生活に直結するリスク”をカバーするには特約付き団信の活用がカギとなります。

しかし、特約を付ければ保険料(=金利)が上がるため、「安心」と「コスト」のバランスをどう取るかが非常に重要です。

また、団信選びは「保険+住宅ローン」の知識が必要なため、個人で判断するのが難しいケースも多いです。金融機関やファイナンシャルプランナー(FP)による無料相談サービスを活用すれば、自分に合った保障とコストの最適バランスが見つかります。

一般団信について今すぐ相談したい方へ【無料相談】

✔ 住宅ローン付帯保険の違いを丁寧に解説

✔ 団信の選び方や加入条件を無料アドバイス

✔ 保険料・住宅ローンのシミュレーションも可

📞【電話相談】0120-705-054

💬【LINE相談】こちらをクリック

執筆・監修

この記事は、年間相談実績700件以上の「住宅ローンの相談室 編集部」が執筆をしております。掲載している情報は、国土交通省・住宅金融支援機構などの公開情報をもとに、適切な編集を行っております。