住宅ローンの選び方を初心者向けに解説!銀行による違いや金利以外のチェックポイントも紹介

家を購入するために住宅ローンを利用したいけれど、種類が多くて選べないとお悩みの人も多いでしょう。確かに、似たようなものばかりなので、どれを選んでも同じように感じている人もいるはずです。

しかし、住宅ローンはしっかりと中身を見て選ばなければ、後悔につながる恐れがあります。

そこでこの記事では、住宅ローンの選び方を初心者向けにわかりやすく解説します。選び方の注意点や借入の流れも紹介しているので、本記事を読んで住宅ローンを選ぶ際の参考にしてみてください。

住宅ローンの選び方を知っておけば返済の楽さが変わる

よく「住宅ローンはどの金融機関を選んでも同じ」という話を聞きますが、実際には選ぶ住宅ローンによって、合計の返済額やもしもの場合の保障などが大きく変化します。

そのため、これから家を購入するために住宅ローンを借り入れたい方は、なんとなくの気持ちで住宅ローンを選ぶのではなく、しっかりと比較検討をしたうえで選ぶことが欠かせません。

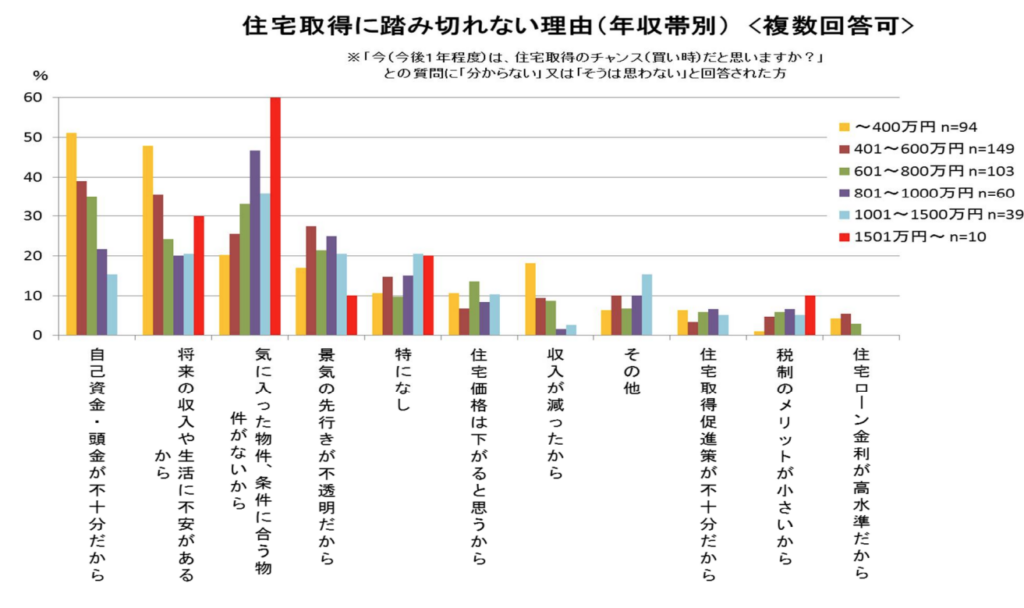

なお現代では、増税や物価高などの影響を受けて、消費者の不動産購入に回せる資金が減っている状況です。住宅金融支援機構が公開している「民間住宅ローン利用者の実態調査」でも、自己資金や頭金が不十分だから家を買えないと悩んでいる人が大勢います。

そのような状況下でも、問題なく家を購入したいなら、住宅ローンで発生する無駄な費用を削減することが重要です。

よって本記事では「少しでも返済の負担を抑えられる住宅ローンを利用したい」「借り入れしてから後悔しないように準備しておきたい」と考えている初心者向けに、住宅ローンの選び方をまとめました。

自分の予算に合う住宅ローンを見つけられれば、毎月の返済に頭を悩ませる心配がなくなります。「家を買って良かった」と思えるようになるためにも、ぜひ住宅ローンの選び方をチェックしてみてください。

住宅ローンの選び方【金利以外も要チェック】

住宅ローンを選ぶ際には、7つのポイントをチェックしながら比較していくことが重要です。

なかには、住宅ローンを借入する際にかかる手数料(金利)だけを見て選ぼうとする人もいますが、それだと、もっとお得な住宅ローンを見逃してしまう恐れがあります。満足のいく住宅ローンを選びたい方は、ぜひ各項目を理解したうえで、複数の視点から住宅ローンを選んでみてください。

【選び方1】借入先

住宅ローンを選ぶ際にはまず、どの借入先を利用すべきかを判断することが大切です。

住宅ローンの借入先は大きく分けて「公的ローン」「民間ローン」「フラット35(公民中間)」の3種類があります。参考として、以下に3つの借入先の違いを整理しました。

| 借入先 | 特徴 | 主な金融機関 | おすすめの人 |

|---|---|---|---|

| 公的ローン | ・ローン審査が比較的ゆるい ・借り入れ条件が細かい ・借入上限額が低い | ・住宅金融支援機構 ・都道府県や市区町村など | ・自営業の人・民間ローンに通りにくい人 |

| 民間ローン | ・住宅ローンの商品数が多い ・団体信用生命保険への加入が必須 ・民間であるためローン審査が厳しい | ・メガバンク(大手銀行) ・地方銀行 ・信用金庫 ・住宅ローン専門会社 ・保険会社 ・ネット銀行 | ・安定収入のある会社員や公務員 ・少しでも金利を抑えたい人 |

| フラット35 (公民中間) | ・ローン審査がゆるい ・借り入れ条件が細かい ・全期間固定金利での借り入れが必要 | ・住宅金融支援機構と民間金融機関が提携 | ・自営業の人 ・民間ローンに通りにくい人 |

まず公的ローンは、自治体や支援機構を通じて利用できる住宅ローンです。国民向けに提供されているほか、運営元が公的機関であるため比較的ローン審査がゆるいと言われています。

また民間ローンは、楽天銀行といったネット銀行、三菱UFJ銀行といったメガバンクなどの民間金融機関から借入できる住宅ローンです。民間企業が提供しているため、利益を生み出すために審査が厳しめに設定されています。ただし審査が厳しい分、公的ローンよりも金利の安い住宅ローンを見つけやすいのが魅力です。

次にフラット35(公民中間)は、公的ローン・民間ローンの中間的な立ち位置の住宅ローンです。自営業の人や収入が不安定になりやすい人などでも利用しやすく、全期間固定金利が採用されているため、借り入れ後は金利の変動リスクを受けません。

以上より、ある程度予算に余裕があり、会社員や公務員として安定収入がある人は、まず民間ローンを利用してみるのがおすすめです。ただし、民間ローンの審査に落ちてしまった人や自営業で収入が不安定である人の場合、借入額が少なくて済むのなら公的ローン、ある程度高額な借入が必要ならフラット35を選択するのがよいでしょう。

【選び方2】金利タイプ

住宅ローンを選ぶ際には、商品ごとによって異なる金利タイプの違いを理解しておくことが重要です。以下に、主な金利タイプとそれぞれのメリット・デメリットを整理しました。

| 変動金利 | 固定金利 | 全期間固定金利 | |

|---|---|---|---|

| 金利タイプの概要 | 借入期間中に適用される金利が変動し続ける | 指定した一定期間は金利が固定される(2年、3年、5年、10年など) | 完済するまで金利が変わらない |

| メリット | ・金利が低めである ・過去の傾向から見ても金利が低水準の状態で継続している | ・金利が低いタイミングで契約すれば、長期的に金利を抑えられる ・固定金利選択型なら特約期間終了時に変動金利を選択できる | ・返済計画を立てやすい ・低金利のタイミングに契約すれば金利を抑えやすい |

| デメリット | ・返済中の金利上昇で打撃を受ける場合がある | ・変動金利よりも金利が高い傾向にある ・固定期間中は金利の見直しができない | ・変動金利や固定金利よりも金利が高い傾向にある ・完済まで金利が変わらない |

つまり「変動金利は常に金利が変わり続ける」「固定金利は一定期間だけ金利が変わらない」「全期間固定金利は完済するまで金利が変わらない」のが特徴です。

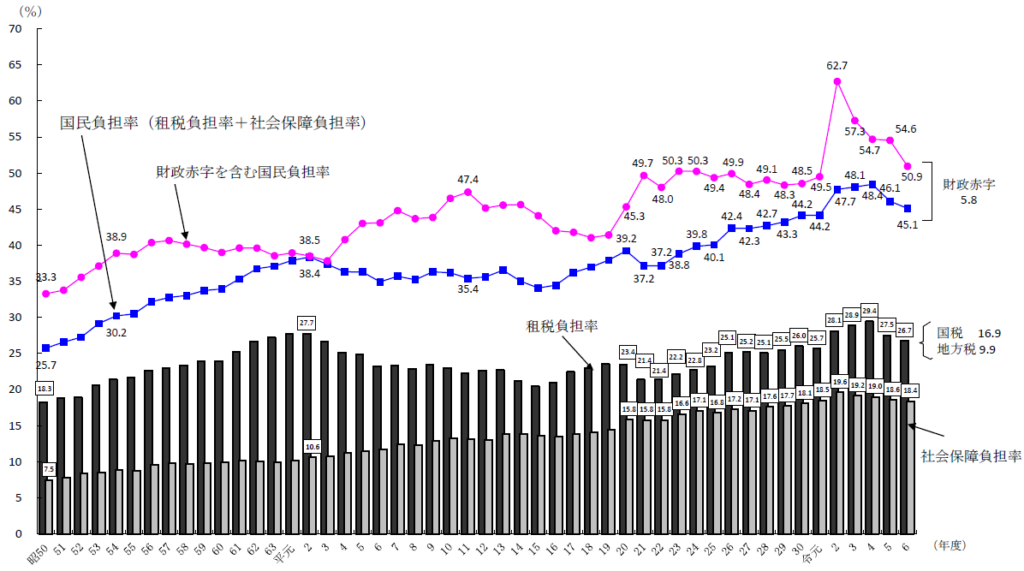

なお変動金利は、日本銀行が公開しているプライムレート(銀行が企業に貸し出す際の最も優遇された貸出金利)の推移で決まります。また固定金利は国債の金利である新発10年国債利回りなどを指標として決まります。

【選び方3】金利にかかる合計金額

住宅ローンを選ぶ際には、各金融機関が提供している金利を比較することが重要です。

例えば、借入しようとしている住宅ローンの金利が1%および2%だったとしましょう。そして以下の条件のもと、住宅保証機構株式会社の住宅ローンシミュレーションを使って最終的な合計返済を計算すると、支払額には700万円近い金額差が出るとわかりました。

| 金利1% | 金利2% | |

|---|---|---|

| 借入額(ボーナスなし) | 3,500万円 | 3,500万円 |

| 頭金 | なし | なし |

| 返済方法 | 元利均等 | 元利均等 |

| 返済期間 | 35年 | 35年 |

| 固定金利 | 1.0% | 2.0% |

| 総支払額 | 4,149万5,820円 | 4,869万5,500円 |

| 金利にかかった費用 | 649万5,820円 | 1,369万5,500円 |

※諸費用は考慮していません

たった1%で数百万円もの差が出てしまいます。金利は家の購入費用ではなく、ローン借り入れにかかる手数料ですので、金利を下げられればもっと良い条件の家を購入できるかもしれません。

また、場合によっては金利のせいで家の条件を下げなければならない人もいるため、金利を選ぶ際はなるべく数値が低い金融機関を利用するのがおすすめです。

【選び方4】返済方法

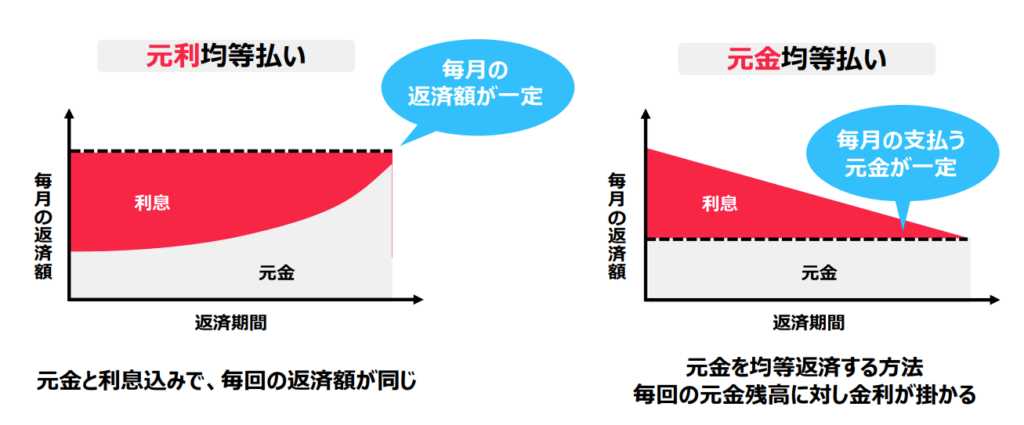

住宅ローンは、借入したお金の返済方法を「元利均等返済」「元金均等返済」の2種類から選べます。

まず元利均等返済は、元金・利息を合わせた毎回の返済額を、最後まで一定金額で返済していく方法です。総返済額が元金均等返済よりも高額にはなりますが、今月は8万円、翌月も8万円というように月々の返済額を一定にできるため、生活を安定化しやすいです。

続いて元金均等返済は、元金部分の返済額を完済する年まで一定に設定し、返済額を減らしていく方法です。初期の返済額が大きい一方で、徐々に月々の返済額が減っていき、また総支払額を抑えられます。

手元に十分な資金がなく、収入にも不安が残るのなら元利均等返済、徐々に返済額を減らしていきたい、手元に十分な資金があるという場合には元金均等返済を選ぶのが良いかもしれません。

【選び方5】団体信用生命保険

住宅ローンは、団体信用生命保険に加入する際の内容や追加金利を比較しながら選びましょう。

まず団体信用生命保険とは、住宅ローンを契約したひとが死亡・高度障害状態になった場合に、生命保険会社から住宅ローンの残債を保険金で保障してもらえる保険です。団体信用生命保険には次のような種類があり、それぞれ保障内容や保険料が違います。

| 団体信用生命保険の種類 | 健康状態による加入条件 | 保障される範囲 |

|---|---|---|

| 一般団体信用生命保険 | 持病などがなく健康である | ・死亡もしくは高度障害 |

| 疾病保障付団信(以下例) ・がん団信 ・3大疾病保障付団信 ・8大疾病保障付団信 ・11疾病保障付団信 ・全疾病保障付団信 | 同上 | ・死亡もしくは高度障害 ・加入した団体信用生命保険の疾病内容 |

| ワイド団信 | 持病を抱えている | ・死亡もしくは高度障害 |

まず、一般団信は死亡もしくは高度障害の場合にのみ保障が適用されます。一般的には追加金利の上乗せが発生しません。

ただし、疾病保障付団信は補償範囲が広い分、追加で+0.1%~の金利が上乗せされます。同様にワイド団信についても、持病がある人が加入でき、保障する可能性が高くなることから、追加で+0.2〜0.3%ほど金利の上乗せがあると覚えておきましょう。

加入する保険の種類で支払う合計の金利、保障範囲が違うため、自身の健康状態や将来のことを考えて加入を検討してみてください。

【選び方6】借入期間

住宅ローンは、借入期間によって金利が変化するため、どれくらいの借入期間に対応しているのかをチェックしておくことが大切です。

例えば、一般的な金融機関では最大の借入期間が35年と設定されていることが多い一方で、近年では国内の情勢に合わせて50年ローンなども登場しています。

しかし、借入期間が長くなれば、その分だけ金利の合計額が増えることに注意が必要です。また特定の年数以上の借り入れをした場合に、金利の上乗せが設定されている金融機関もあるため、自分が借入したい期間を決めたうえで、どの住宅ローンだと金利を抑えやすいのかをチェックしてみてください。

また50年ローンに関して興味がある方は、以下の記事がおすすめです。

【選び方7】住宅ローンの諸費用

住宅ローンを選ぶ際には、手続きのなかで発生する次のような諸費用の違いをチェックしておくことも大切です。

- 融資手数料

- ローン保証料

- 仲介手数料

- 火災保険料

- 地震保険料

- 団体信用生命保険料(詳しくは前述)

- 印紙税

上記のなかでも印紙税を除く6項目は、利用する住宅ローンや選び方によって金額が変動します。一般的には物件価格の5〜10%が諸費用として発生すると言われているため、住宅ローンを選ぶ際には、諸費用の違いについても着目しておくと安心です。

住宅ローンにかかる諸費用について詳しく知りたい方は、以下の記事をチェックしてみてください。

住宅ローンの選び方に関する注意点

住宅ローンの選び方を間違えると「想像よりも返済額が増えてしまった」「借り入れ後にもっと良い住宅ローンを見つけてしまった」などと、後悔するかもしれません。

参考として、住宅ローンの選び方を失敗しないために、注意点を4つ紹介します。

【注意点1】金利の低さだけで判断しない

住宅ローンのなかでも注目すべきなのが金利ですが、公式ページに表示されている金利の数値だけに惑わされてはいけません。なぜなら、表示されている金利は、次のような条件で変化するためです。

- 物件購入価格に対する借入額の割合

- 加入する団体信用生命保険の種類

- 借入期間

- 金利タイプ

例えば、物件購入価格に対する借入額が多い場合や、団体信用生命保険の保障範囲が広い場合、長期間の返済を必要とするローンを組む場合には、金利が上乗せされます。

また利用する金融機関によっては一定期間だけ金利を下げて提供し、その一定期間を超えた後に金利が高くなるタイプの商品もあるなど、条件がバラバラです。表示されている金利情報はあくまで目安であるため、各金融機関ごとに返済額や合計金額のシミュレーションを依頼するか、住宅ローンの相談室で複数商品の一括シミュレーションを依頼することをおすすめします。

【注意点2】選ぶ前に返済シミュレーションを済ませる

住宅ローンを選ぶ際には、必ず返済シミュレーションを済ませましょう。なぜなら、住宅ローンの種類や条件が少し変わるだけで、月々の返済額や利息が大きく変化するためです。

また、シミュレーションを実施すれば、金融機関ごとの条件の違いをチェックできます。「この金融機関は35年ローンまで対応しているのか」「この金融機関は金利に一定期間の割引があるのか」など、比較要素を見つけやすくなるので、各金融機関にあるシミュレーションページなどを利用して、条件の違いを確認してみてはいかがでしょうか。

【注意点3】中古物件の購入時はリフォーム費用も考慮する

購入する家が中古物件の場合には、物件購入費用や金利はもちろん、リフォームにかかる費用を考慮しておくことも重要です。

多くの金融機関では、住宅ローンのなかに物件購入とリフォーム費用を併用できるように設定してあります。リフォーム単体では利用できませんが、2つの費用をまとめられるため、住宅ローン控除の効果を受けやすくなるのがメリットです。

ただし、自身の年収(過去数年分)によって、借入上限額があることに注意しなければなりません。場合によっては、物件購入とリフォーム費用をあわせた際に借入上限額を超える可能性もあるため、限度額に収まりそうなのか、頭金を多めに支払わないとローンの利用が難しいのかなどを確認しておくことをおすすめします。

【注意点4】付帯特典もチェックする

住宅ローンをお得に利用したいなら、付帯特典について把握しておくことが重要です。

付帯特典とは、特定の金融機関で住宅ローンの借り入れをすることにより、お得な特典を受けられるサービスのことであり、次のような特典を受けられます。

- 割引・優遇特典

- 団信特典

- マイル・ポイント特典

- その他特典(プレゼントや優待など)

付帯特典は金融機関によって異なるほか、提供の有無が違います。また商品によって適用される付帯特典も違うため、気になる金融機関にどのような特典があるのかをチェックしてみてはいかがでしょうか。

【初心者必見】住宅ローンを借入する流れ

これから住宅ローンの借り入れを始めようと考えている人向けに、住宅ローンの選び方から審査、融資までの流れを以下にまとめました。

- 購入する物件を選ぶ

- 住宅ローンを組む金融機関を選ぶ

- 金融機関の事前審査を受ける

- 売買契約を交わす

- 住宅ローンの本審査を申し込む

- 住宅ローンの契約をする

- 融資を受けて物件の引き渡しを済ませる

なお、上記の流れはあくまで参考です。不動産会社などを通じて住宅ローンの借り入れをする際には、不動産スタッフが主導してローン選びをサポートしてくれます。手続きに関する概要やタイミングも説明してもらえるため、初心者でも安心して手続きを終えられます。

住宅ローンはどこが良いかとお悩みなら住宅ローンの相談室まで

さまざまな金融機関が提供している住宅ローンは、金利のほかにも団体信用生命保険や返済方法、借入期間などによって借り入れ後の結果が変わります。そのため、なんとなくで住宅ローンを選ぶのではなく、ひとつずつ比較をしながら住宅ローン選びを進めていくことが重要です。

とはいえ、初心者からいきなり住宅ローンを選定できるプロになるのは難しいと言えます。よって「住宅ローンを選べない」「比較すべきポイントがわからない」とお悩みなら、まずは「住宅ローンの相談室」に不安をお聞かせください。町田・相模原・八王子エリアの住宅ローン相談に対応しているため、ぜひ無料相談を予約してみてください。