【2025年最新版】借金があっても住宅ローンは通る?審査基準・バレる理由・通過事例をプロが解説

「借金があると住宅ローンは通らない」と思っていませんか?

実は、返済履歴や収入が安定していれば“借金あり”でも問題なく住宅ローンを組めます。

つまり、「借金がある=NG」ではなく、「どんな借金を、どのように返しているか」が重要なのです。借金100万円程度で延滞もなく返済を続けていれば、十分に住宅ローンの申請は可能です。

この記事では、記事では、審査で重視されるポイント、返済負担率の考え方、通過した人の実例まで徹底解説します。

相模原・横浜・町田エリアで「借金があるけど家を買いたい」方も、無料で借入可否を診断できます。

「借金があるけど家を買いたい…」

そんな方でも、無料で借入可否を診断できます!

まずは専門家にあなたの状況を相談してみませんか?

東京・神奈川・千葉・埼玉エリア対応

この記事は、年間相談実績700件以上の「住宅ローンの相談室 編集部(FP資格保有)」が執筆をしております。掲載している情報は、国土交通省・住宅金融支援機構などの公開情報をもとに、適切な編集を行っております。

借金は住宅ローンに影響しにくい

借金があると「住宅ローン審査に通らない」と思いがちですが、すべての借金がマイナスに働くわけではありません。

たとえば、自動車ローンや教育ローンといった目的が明確な借入(使途限定ローン)は、多くの金融機関で審査時に重く見られません。一方で、キャッシングやリボ払いなどの使途不明ローンや消費者金融系の借金は、「計画性に欠ける」と判断されやすく、注意が必要です。

また、返済履歴が良好であれば「借金ありでも住宅ローン通った」という口コミも知恵袋などで多数報告されています。結局のところ、返済負担率(年収に占める返済額の割合)が基準内であれば、審査は十分通過可能です。

【事例|教育ローンを抱えるBさんの場合】

Bさんはお子さんの大学費用のために教育ローンを利用中でした。住宅ローンの審査に不安を感じていましたが、毎月の返済を滞りなく続けていたことで信用情報に傷がなく、返済負担率も30%以内に収まっていたため審査を通過。借金があっても、計画的な返済と収入の安定を示すことでマイホーム取得が可能となりました。

なお、後述するブラックリスト入りといった問題がある人の場合は例外です。以上より、すぐに返済できる借金や、生活をよくするために大勢が利用している借金などは審査に影響しにくいと覚えておきましょう。

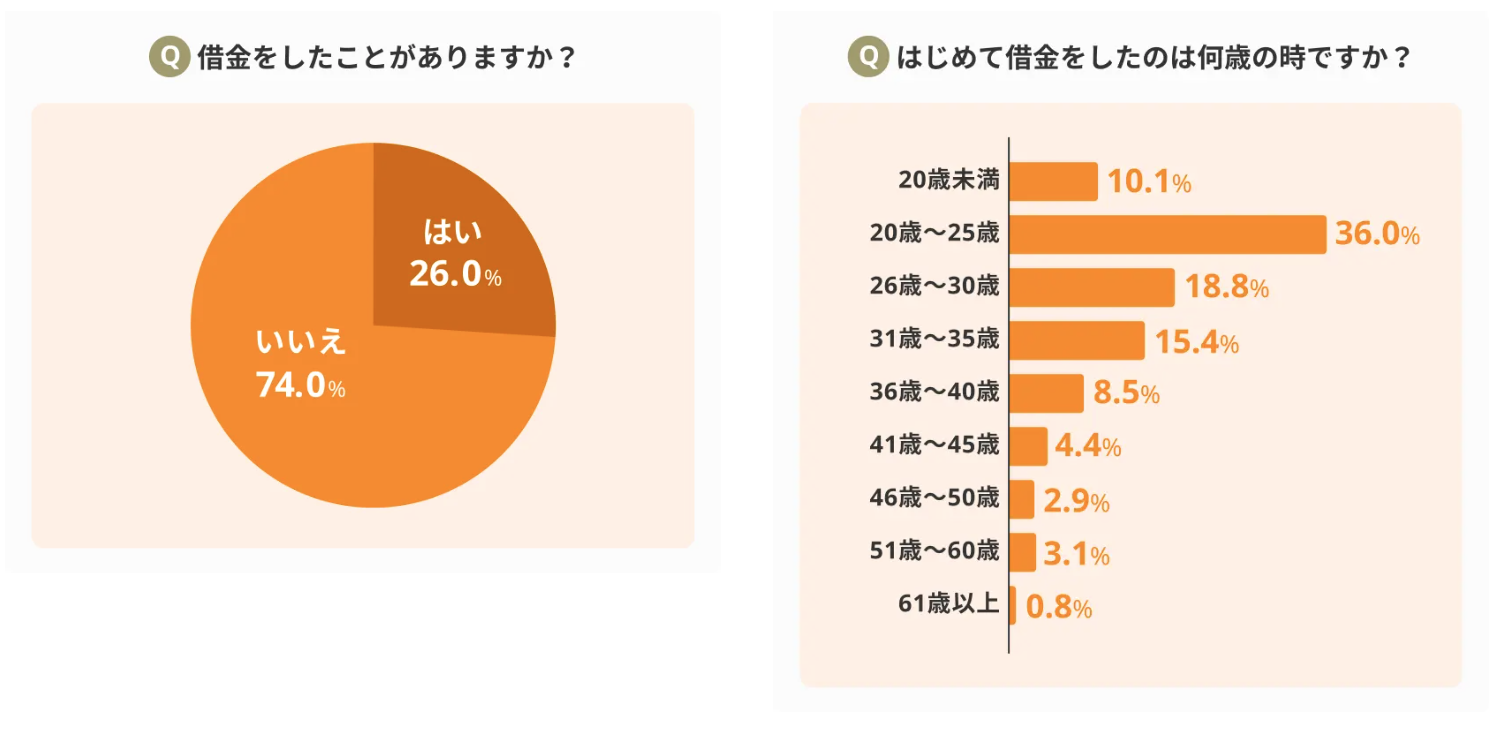

【4人に1人は借金の経験あり】

株式会社アシロが20~69歳の3,000名に実施したアンケート調査より、対象者の1/4の人たちが借金の経験があると回答。なかでも、住宅購入に動き出す前の35歳以下に借金をする人が多い状況です。そのため、借金を抱えたまま住宅ローンの申請をする人も大勢いることが伺えます。

個人信用情報に事故情報がある人は難しい【ブラックリスト】

借金があっても借入できる可能性のある住宅ローンですが、個人信用情報に傷がある人、事故情報がある人は審査で落とされるかもしれません。

「個人信用情報」とは、借金をする際に自動で登録される個人情報のことです。主に下表の専門機関に情報が登録されています。

| 信用情報機関 | 手続き方法 手数料 |

|---|---|

| CIC (株式会社シー・アイ・シー) | インターネット:500円 郵送:1,500円 |

| JICC (日本信用情報機構) | 専用アプリ:1,000円 郵送:1,000円 |

| KSC (全国銀行個人信用情報センター) | インターネット:1,000円 郵送:1,124~1,200円 |

もし返済が遅れていたり、借入先などとトラブルがあったりすると、ブラックリストに登録され「この人に貸すのは危険だ」という履歴を残されてしまいます。

そのため、長期的に高額な費用の貸し出しをおこなう住宅ローンにおいても、不安要素があるという理由で審査に落とされる恐れがあると覚えておきましょう。

なお自身の信用情報に傷があるかどうかは、上記の専門機関に問い合わせる(有料)ことで確認できます。住宅ローンを利用する前には、事前確認をしておくと安心です。

「自分はブラックリストかも?」

その不安、まずは無料で状況確認できます。

借入可能か、信用情報の確認と対策を一緒に行いましょう。

東京・神奈川・千葉・埼玉エリア対応

【住宅ローンの相談室|担当者コメント】

なお、まれに「名義貸し」や「古い契約が残っている」ケースもあります。自分では解約したつもりでも、携帯端末の分割払いや昔のショッピングローンが残っている場合もあるため、信用情報を照会して不明な借金や契約がないかを必ず確認しておきましょう。

住宅ローンの審査で借金がバレるのはなぜ?

「借金のことを金融機関に言わなければ、審査でバレないのでは?」と考えている人も多いでしょう。ですがそれは不可能です。

なぜなら、住宅ローンの審査では前述した信用情報機関に照会を行い、次の情報をくまなく調査されるためです。

- 借金

- 債務整理

- 事故

- 延滞履歴

逆に借金のことを隠した状態で申し込みをすると、金融機関からの信用を落としてしまいます。バレる・バレないということを不安視するよりも、借金に関する情報をクリアにしておいたほうがよいでしょう。

借金の種類別に見る住宅ローン審査への影響

住宅ローンの審査に影響する借金は、種類によってその影響度が異なります。

以下より、ほとんど影響がしないもの~影響しやすいものまで、わかりやすく解説します。

自動車ローン・教育ローンなど目的が明確な借入の場合

結論から言えば、自動車ローンや教育ローンなど「目的が明確な借入」は、住宅ローン審査で大きなマイナスにはなりません。

金融機関は「生活や資産形成のための借入」と判断するため、延滞がなければ返済負担率内で審査が通るケースが多いです。

一方で、これらのローンでもボーナス併用返済を組んでいる場合は注意が必要です。ボーナス支給が不安定な職種だと、返済能力の継続性に疑問を持たれる可能性があります。そのため、安定収入+毎月の返済比率が30%以内に収まるよう調整しましょう。

カードローン・リボ払い・キャッシングの場合

カードローンやリボ払い・キャッシングなどは、住宅ローン審査で最も注意すべき借入です。

これらは「使途不明ローン」とみなされ、金融機関からは「計画性に欠ける借金」と判断されることがあります。

さらに、借金額が100万円以上になると、返済負担率に直接影響するため、審査でマイナス評価を受けやすくなります。できる限り完済または繰上げ返済を行い、負債を軽減してから申し込みを行うのが理想です。

消費者金融やフリーローンの場合

消費者金融やフリーローンは「総量規制」の対象となるため、住宅ローン審査には最も不利な借入です。金利も高く、返済遅延があれば即座に信用情報機関(CIC・JICC)に記録されます。

(出典:金融庁「貸金業法Q&A|総量規制とは何ですか?」)

住宅ローンは長期・大口の借入となるため、信用履歴に「短期・高金利・延滞」の記録があると、借金地獄リスクと見なされることも。こうした借入は、少額でも早期完済・整理が推奨されます。

借金を含めて住宅ローン審査で確認されるポイント

住宅ローンの審査では、借金を含めて複数の項目をチェックされます。そのなかでもよく確認される項目の特徴をまとめました。

借金の種類

住宅ローンの審査でチェックされる借金は、特に種類について調べられる傾向が強いです。

例えば、多くの人たちが利用する「自動車ローン」「教育ローン」など、利用する根拠がしっかりとした借金であれば審査に影響しにくいと言われています。対して「キャッシング」「消費者金融からの借り入れ」「闇金」などの使途不明で利用される借金については、審査に悪い影響を与えてしまうかもしれません。

特に常習的に借り入れを繰り返している人は、住宅ローン審査の結果がマイナスな方向に変化しやすい点に気を付けてください。

毎年の返済負担率

借金を抱えている方が特に気をつけたいのが、毎年の返済負担率です。

返済負担率とは、年収に占める年間返済額の割合であり、次の計算式を用いて算出します。

返済負担率(%)=年間返済額÷年収×100

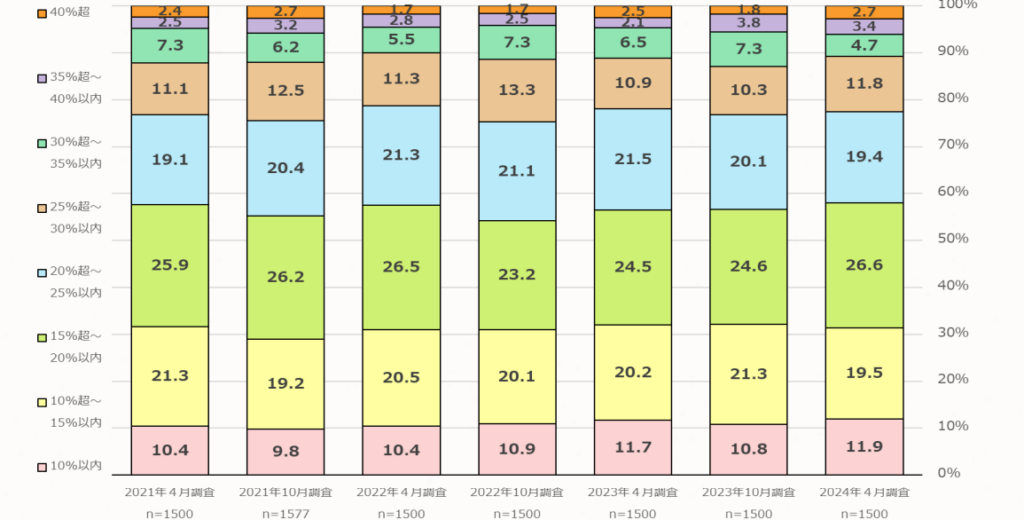

なお住宅金融支援機構が2024年4月に実施した「住宅ローン利用者の実態調査」によると、最大でも35%(平均19.2%)までに設定している金融機関が多いとわかっています。また一般的にも30%までに抑えて審査を受けたほうがいい言われているので、年収とのバランスを考えることが欠かせません。

ただし借金を抱えている人は、借金の返済額についても考慮する必要があります。具体的に言うと、次の計算式で30%以下程度に抑えられるのがベストです。

返済負担率(%)=年間返済額(※住宅ローンの借入+借金)÷年収×100

1年間で借金をどれくらい返す必要があるのかを計算し、その金額も含めて返済負担率の数値がどうなるのか算出しておけば「今の借金なら〇〇円までなら住宅ローンの借り入れができそうだ」ということをイメージしやすくなります。

なお、住宅ローンの返済と借金返済を考慮したシミュレーションを「借金ありの人向け|住宅ローンの返済負担率シミュレーション」で解説しています。合わせてチェックしてみてください。

収入の安定性

借金がある人は、金融機関から安定した収入があるのかをチェックされやすいです。

例えば、収入が安定しているなら「借金があるけれど問題なく返済できるだろう」と審査を通過させてもらいやすくなります。対して、毎年安定した収入がない人の場合には「借金もあるのに本当に返済できるのか…?」と疑問をもたれやすいです。

源泉徴収票や確定申告書などをもとに過去2~3年分チェックされることが多いので、借金があり、さらに直近の収入が大きく減った人は注意してください。

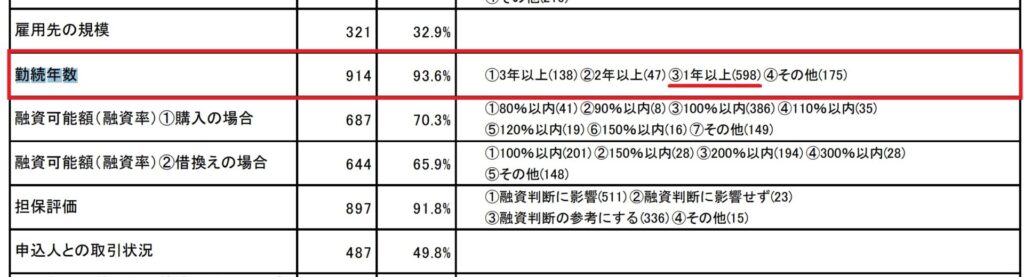

勤続年数

住宅ローンの審査では、現在働いている会社の勤続年数がどれくらいなのかをチェックされます。

参考として、国土交通省 住宅局が令和5年に公開した「民間住宅ローンの実態に関する調査」では、約6割の金融機関が勤続年数1年以上は必要だと回答していることがわかりました。

借金もしつつ転職が多いという人は、収入面に不安があると判断されやすいため、少なくとも勤続年数が1年以上経ってから審査を受けるのがよいかもしれません。

また住宅ローンは、提供されている金融機関によって条件や審査の甘さなどが変化します。自分にぴったりの住宅ローンを選びたい方は、以下の記事をチェックしてみてください。

金融機関・ローン商品別に見る審査の通りやすさ

借金を抱えている状態で住宅ローン審査を受ける際には、金融機関やローン商品によって通りやすさが変化します。

地方銀行・信用金庫の住宅ローンが通りやすい理由

地方銀行や信用金庫は、地域に根ざした営業を行っているため、柔軟な審査を行う傾向があります。

借金があっても「地域での勤務年数」「取引履歴」「給与口座の利用状況」などを総合的に判断してもらえる場合が多いです。

たとえば、地銀では「勤続1年以上」「返済遅延なし」であれば、借金がある人でも前向きに検討されるケースがあります。一方、大手銀行は審査が機械的で、返済負担率や信用情報のスコアを厳格に見る傾向があります。

フラット35の活用ポイント

借金がある人でも住宅ローンを組みやすい選択肢として、「フラット35」が挙げられます。

フラット35は固定金利型ローンであり、返済比率・年収・物件価値を主に評価する仕組みです。

つまり、借金があっても安定した収入があれば審査通過の可能性は十分あります。また、団信(団体信用生命保険)の加入や繰上げ返済の自由度も高く、長期返済の安心感が特徴です。

変動金利と固定金利、どちらが有利?

借金がある人ほど、「返済負担率」を安定させるために固定金利を選ぶのがおすすめです。

変動金利は初期の金利が低く見えますが、金利上昇局面では支払いが増加するリスクがあります。

一方、固定金利は返済額が一定で、家計管理をしやすいのが強み。ただし、将来的に余裕ができた際は繰上げ返済で利息を軽減する戦略が効果的です。

借金ありの人向け|住宅ローンの返済負担率シミュレーション

自分の抱えている借金が「返済負担率」にどれくらい影響するのか気になっている人も多いでしょう。参考として以下に、返済負担率のシミュレーションを掲載しました。

なお本項のシミュレーションは、返済負担率を30%として計算しています。

【事例|自動車ローンが残るHさんの場合】

Cさんは車のローン残債が約100万円あり、住宅ローンを組めるか心配されていました。しかし、頭金を増やすことで借入額を抑え、返済期間を長めに設定。さらに副収入の証明を提出したことで金融機関から「返済能力あり」と判断されました。結果、借金を抱えながらも無理のない返済計画で住宅ローンの承認を得られました。

年収400万円|年間の借金返済額50万円の場合

まず年収400万円で借金がない状態だと、以下の計算式から年間120万円(月々10万円)まで住宅ローン返済に充てられることがわかります。

400万円×30%=120万円/年

対して年間の借金返済額が50万円ある場合には、以下に示す計算から適用できる住宅ローンの返済額は年間70万円(約5.8万円)となります。

400万円×30%-50万円=70万円/年

毎年の借金返済額によって、大きく住宅ローンの借入可能額が変化する点に注意しましょう。

年収500万円|年間の借金返済額100万円の場合

まず年収500万円で借金がない状態では、次の計算式から年間150万円(月々12.5万円)まで住宅ローン返済に充てられます。

500万円×30%=150万円/年

仮に変動金利0.7%・35年返済とすると、月々の返済額は約4.2万円です。これ以上の借入をすると返済負担率が上がり、借金地獄に陥るリスクもあります。

500万円×30%-100万円=70万円/年

そのため、ボーナス併用払いや繰上げ返済を視野に、無理のない返済プランを立てることが大切です。

「自分はどれくらいの返済負担率なの?」

「借金額が多くても大丈夫なの?」

と不安に感じているなら、住宅ローンの相談サービスで、あなたの収入や借金額に基づいた「借入可能額」や「返済シミュレーション」を無料でチェックしてみませんか?

✅ 相模原・八王子・横浜・町田エリア対応

✅ 借金がある方でも状況に応じてプランニング

✅ 年収・借入状況に応じたシミュレーションに対応

また年収300万円で借入したい方は、以下の記事がおすすめです。月々の返済費用のシミュレーションも掲載しています。

借金ありの人がやっておきたい住宅ローンの審査対策

借金ありの状態でもマイホームを購入したいと考えている人向けに、4つの審査対策を紹介します。審査通過率を高めやすくなる方法ですので、できることがあるかチェックしてみてください。

【対策1】借金を返済してからマイホームを買う

借金を抱えている人は、その借金を返し終わってからマイホームを購入するのがベストです。

借金が少し残っている状態、返済し終えた状態を比べると後者の方が審査に通過しやすくなるのは明白です。そのため短期間で返し終わりそうだという方は、借金を返済し終えるまで時期をズラしてみるのはいかがでしょうか。

💡借金を完済しなくても、家が買える可能性があります💡

実際に借金があっても通った人のケースをもとに、適切な審査対策をご提案。

東京・神奈川・千葉・埼玉エリア対応

【住宅ローンの相談室|担当者コメント】

もし複数の借入がある場合は、「おまとめローン」で整理するのもひとつの方法です。おまとめローンとは、複数の借入を一つにまとめて金利を下げ、返済負担を軽くする仕組みです。借入件数を減らせるため、信用情報上の印象が良くなることもあります。ただし、金利条件や返済総額が増えないかを必ず比較し、慎重に判断しましょう。

【対策2】自己資金(頭金)を増やして借入額を抑える

借金を抱えている状態で家を購入したいなら、自己資金を増やしてから住宅ローンの借り入れをするのがおすすめです。

- 定期預金などを利用してコツコツ貯める

- 両親(配偶者の親)から援助を受ける(贈与)

- 副業で収入を増やす

- 自宅にある不用品を売る

自己資金を増やせば、その分だけ住宅ローンの借り入れ額を抑えられます。そのため、借金があっても審査に通過しやすくなるでしょう。

ただし、自己資金を増やすために新たな借金をつくるのはNGです。人から借りる際には家族など信頼できる人を選ぶことが重要だと覚えておきましょう。

【対策3】マイホームの価格を抑える

借金があり、住宅ローンの借入金額に不安を感じている方は購入するマイホームの値段を下げるのがおすすめです。

購入価格が安くなる分、借入する金額も抑えられます。

「注文住宅はあきらめて費用を抑えられる建売住宅にする」「土地代の安いエリアに絞ってみる」というように、価格を抑える方法はいくつもあります。借金というリスクを抱えているのなら、欲張らず妥協することも大切だと覚えておきましょう。

【対策4】借入期間を長く設定する

借金を抱えた状態で住宅ローンの借り入れを成功させたいなら、月々の返済額を抑えられる長期ローンを選択するのもひとつの手段です。

最近では50年ローンなど、返済期間を延ばせる借入方法なども登場しています。

従来の35年ローンと比べて15年分も返済期間を延長できるので、年間の返済負担率を下げるためにも借入期間を長く設定してみるのはいかがでしょうか。

なお50年ローンに対して不安を感じている方は、以下の記事がおすすめです。おすすめな人・おすすめできない人の特徴をわかりやすく解説しています。

借金があっても住宅ローンに通った人の特徴

借金を抱えながら、住宅ローンの審査に通ったという方も大勢います。

では、どのようにして審査を通過したのでしょうか。ここでは、借金を抱えていても住宅ローンの審査をクリアできる人の特徴をまとめました。

【事例|カードローン返済中のUさんの場合】

Dさんは消費者金融からのカードローンを200万円抱えており、住宅ローンは難しいと思っていました。しかし、延滞歴がなく、直近1年間は計画的に返済を継続。加えて返済額の一部を繰上げ返済し、残高を減らしたことで返済負担率を改善できました。その結果、柔軟な審査基準を持つ地方銀行の住宅ローンに通過。借金があっても「誠実な返済実績」を示すことが大きな決め手になりました。

計画的に借金を返済できていると証明できる

計画的に借金返済ができている証拠を提示できる人は、借金があっても住宅ローンの審査に通りやすくなります。

例えば、過去に借金があった人は完済証明書を提示する、また現在進行形で返済している方は返済の領収書を金融機関に共有するのがよいでしょう。

借金以上の収入を確保できている

借金を抱えている一方で、それを十分にまかなえる収入がある人は、借金があっても住宅ローンの借り入れをしやすくなります。

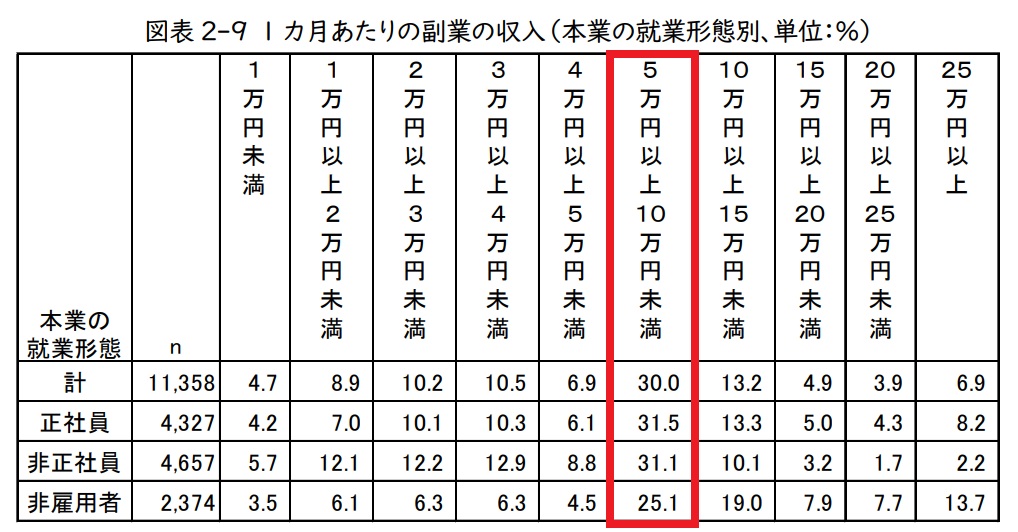

なかでも、安定的に高収入を維持できている人は、借金および住宅ローンをまとめて返済できる余力があるでしょう。また副収入をもっている人の場合には、副収入で借金を返済できるかもしれません。

結局は借りたお金を返せるか、返せないかという部分に行き着くため、借金を抱えている方は副業などをスタートしてみるのもひとつの手です。

実際に副業をしている人は、毎月5~10万円ほどの追加収入を得ています。借金返済を早めることも可能かもしれません。

借金ありで審査に落ちた人の共通点と再チャレンジ法

ここでは、一度借金を理由に住宅ローンに落ちてしまった人がもつ「共通点」。そして再チャレンジの方法をわかりやすく解説します。

審査落ちしやすい人の特徴3つ

住宅ローン審査に落ちる人の多くは、次のような共通点を持っています。

- 借金件数が3件以上ある

- クレジットカードのリボ払いやキャッシング残高が多い

- 勤続年数が1年未満・収入の安定性に欠ける

これらは信用情報機関の照会で明確にわかるため、事前の整理が必須です。

再チャレンジ時にやるべき3つの準備

再度審査に挑戦する際は、次の3つを意識しましょう。

- 延滞情報の解消する

CIC・JICCで情報を開示し、延滞記録があれば完済後6ヶ月〜1年待つ - 家計を見直す

固定資産税や火災保険・修繕費を含めた支出見直し - 借入件数を1〜2件以内に整理する

まとめローンより、完済による軽減を優先

特に「完済→信用情報更新→再申請」の流れを守ることで、返済能力の信頼回復が可能になります。

ブラックリスト入りの原因となる借金一覧

住宅ローンの審査では、個人信用情報をチェックされることがほとんどであり、ブラックリスト入りしている人は審査に通りづらくなるので注意しなければなりません。

借金を含めてブラックリスト入りになってしまう原因を解説します。

使途不明のローン・キャッシング(消費者金融など)

特に使途が定まっていないローン(フリーローン)や消費者金融のキャッシングなどを利用して返済できずにいる人は、信用情報がブラックリストに入れられやすいです。

借りたお金はしっかりと返済する、もしくは信用情報が回復(おおむね5年~)した後に住宅ローンの借り入れをするのが良いかもしれません。

Q 個人信用情報機関に登録された情報はいつ消えますか。

A 登録された情報は、返還完了から5年後に削除されます。一度個人信用情報機関に登録されると、返還状況は毎月更新され、延滞を解消すると延滞を解消されたという情報として更新されます。

引用:日本学生支援機構「よくあるご質問」

【住宅ローンの相談室|担当者コメント】

登録情報の削除期間は一般的に「完済から5年」が目安ですが、CICやJICCでは内容によっては最長7年程度残ることもあります。住宅ローンの申し込みを予定している場合は、余裕をもって確認・申請するのが安心です。

家賃・ライフラインの支払い

ブラックリスト入りは、ローンやキャッシングだけではなく、次のような滞納・延滞などが関係することがあります。

- 賃貸物件の家賃

- 電気代

- ガス代

- 水道代

- 電話料金(通信料)

継続的な支払いが必要となる上記のお金をカード払いで何度も払い忘れている人、また払えずに滞納したことがある人などは、信用情報に傷がつきやすいので注意してください。

税金の滞納

経営者本人や個人事業主(フリーランス)のなかに税金を滞納している人がいた場合、それも住宅ローン審査に影響します。

国民の義務となる納税をしていないことから「将来的に追加徴収を受けて住宅ローンを返済できなくなるのでは?」といった不安要素が残るため、借金と同様に審査落ちしてしまうかもしれません。

借金ありでも住宅ローンに通るための準備チェックリスト

「借金があるけど住宅ローンを組みたい」と考えているなら、審査に通るための入念な事前準備が必要です。本項で紹介するポイントを押さえておけば、金融機関から「この人なら貸しても安心」と思ってもらえる可能性が高まります。

ここでは、審査通過率を上げるためにやっておくべき準備項目を、チェックリスト形式でわかりやすく解説します。

【チェック1】信用情報の確認と整理

まず、CIC・JICC・KSCの3機関で信用情報を取り寄せ、現在の借入状況や返済履歴を把握しましょう。以下のような点をチェックします。

- 延滞・滞納の履歴がないか

- すでに完済済みの借金が「異動情報」になっていないか

- クレジットカードのリボ払いやキャッシングが残っていないか

💡延滞歴がある人は、最低でも直近6か月間は延滞なく返済を続けることが重要です。

【住宅ローンの相談室|担当者コメント】

また、長期間利用していないカードローンやキャッシング枠は、解約しておくと審査にプラスです。

未使用でも「利用可能枠」があるだけで借入余力と見なされる場合があるため、不要な契約は整理しておきましょう。

【チェック2】返済負担率の自己シミュレーション

借金と住宅ローンの合算で返済負担率が年収の30%以内に収まるか、事前に試算しましょう。

以下のような式で計算できます。

年間返済額(借金+住宅ローン)÷ 年収 × 100

例:年収500万円・借金返済100万円 → 住宅ローンは年間50万円までが理想

💡この負担率が高すぎる場合は、借金を一部返済してから申し込むなどの調整が必要です。

【チェック3】収入証明・勤続年数を整えておく

金融機関は「安定性」を重視します。以下のような書類と状況を準備しましょう。

- 過去2〜3年分の源泉徴収票 or 確定申告書

- 勤続年数1年以上(理想は3年以上)

- 転職直後やフリーランス転向直後の申し込みは避ける

副業収入がある場合は、確定申告で「収入の裏付け」が出せるようにしておくとプラス評価になります。

【チェック4】借金の種類と用途を整理する

住宅ローン審査では「借金の内容」も重要視されます。以下のように分類しておきましょう。

| 借金の種類 | 審査への影響 |

|---|---|

| 自動車ローン・教育ローン | 少ない(通りやすい) |

| クレジット分割払いやリボ | 中程度(負債として見られる) |

| 消費者金融・カードローン | 大きい(マイナス評価) |

📌「借金がある=NG」ではなく、「なぜその借金をしたのか」が明確かどうかが重要です。

【チェック5】審査に強い金融機関を選ぶ

借金があっても比較的通りやすい住宅ローンもあります。以下のような特徴のある金融機関が狙い目です。

- 地方銀行・信用金庫(柔軟な対応が期待できる)

- 借金上乗せOKな商品(例:ろうきん住宅ローンプラス500)

- フラット35(返済負担率と物件価値が重視される)

自分に合った住宅ローン商品を選ぶことが、審査通過への近道です。

借金があるからといって、住宅ローンの取得を諦める必要はありません。

チェックリストをひとつずつクリアしていけば、金融機関に「この人なら返済できる」と評価されやすくなります。

「この内容、自分に当てはまるかわからない…」

そんな方は住宅ローンの相談室で、無料で借入可否を診断してみましょう。

東京・神奈川・千葉・埼玉エリア対応

借金ありの人がチェックすべきよくある質問

借金があり、かつ住宅ローンの借り入れをしたい人向けに、よくある質問をまとめました。

借金があると住宅ローンは組めないって本当?

住宅ローンは、ほかに借金があっても借入が可能です。ただし、使途不明のキャッシングを利用している人や、借金について滞納歴がある人、信用情報に傷がある人などは、住宅ローンを組めない場合もあります。

住宅ローンに今ある借金を上乗せできる?

原則として、住宅ローンに今ある借金を上乗せすることはできません。ただし「ろうきん住宅プラス500」といった住宅ローンなどは、借金や他ローンの上乗せにも対応しています。どうしても借金を上乗せしたい場合には、対応している住宅ローンを選ぶとよいでしょう。

借金があっても住宅ローンに通る人ってどんな人ですか?

計画的に返済をしており、信用情報に延滞や事故情報がない人は通過しやすいです。年収に対して返済負担率が低く、勤続年数や収入が安定していることも評価されます。

消費者金融から借金があると住宅ローンは難しいですか?

審査にはマイナスに働くことが多いですが、借入額が少なく、滞納がない状態であれば通過する可能性もあります。返済履歴の証明と安定収入の裏付けが重要です。

借金を隠して申し込んだら審査にバレますか?

バレます。金融機関はCIC・JICCなど信用情報機関を照会するため、借入内容や延滞履歴はすべて把握されます。虚偽申告は信頼を失い、審査落ちにつながります。

借金があっても住宅ローンに通る割合は?

借金がある人でも住宅ローンに通る可能性はあります。明確な統計はありませんが、借入状況が軽微で信用情報に問題がなければ、おおよそ3〜4割は審査通過できるという実務感があります。特に自動車ローンや教育ローンなど「目的のある借金」であれば通過率は高めです。

借金を完済すればすぐ住宅ローンに通る?

借金を完済すればプラス評価になりますが、「完済=即審査通過」ではありません。完済直後でも信用情報に完済履歴が反映されるまで1〜2か月かかることがあるため、多少のタイムラグは想定しましょう。また、延滞履歴がある場合は完済から5年程度経たないと情報が残る点にも注意が必要です。

複数の借金がある場合でも審査可能?

借金が複数あっても、すべてがきちんと返済されており、返済負担率が30%以内であれば審査通過は可能です。ただし、借入件数が多いと「お金にルーズ」という印象を与えるため、1~2件以内に整理しておくと印象がよくなります。

借金があるけど住宅ローンは借入できる?その悩みは住宅ローンの相談室まで

借金を抱えている人でも、問題なく返済できている状態だと証明できれば、住宅ローンの借り入れが可能です。そのため「借金があるから…」と諦めていた方は、この機会にマイホームの取得を検討してみてはいかがでしょうか。

しかし、借金ありの人全員が審査を通過できるとは限りません。なかには「借金が多い」「収入が少ない」といった理由で審査に落とされることもあるでしょう。そこでおすすめなのが、住宅ローンのプロに現在の状況で借入ができるのかチェックしてもらう方法です。

住宅ローンの相談室では、「借金(ローン)がある」「収入に不安がある」「審査に落ちたことがある」など、住宅ローンの審査が不安な人向けに、最適な住宅ローンをプランニングします。

専門のコンサルタントが相談やシミュレーションの作成をサポートするので、ぜひ無料相談を予約してみてください。

執筆・監修

この記事は、年間相談実績700件以上の「住宅ローンの相談室 編集部」が執筆をしております。掲載している情報は、国土交通省・住宅金融支援機構などの公開情報をもとに、適切な編集を行っております。